Условия предоставления ипотеки

Условия выдачи кредитных средств на приобретение земельного участка под ИЖС существуют в отдельном банке по действующим ипотечным программам.

Такие условия более строгие, чем при предоставлении кредита на жилой дом или квартиру

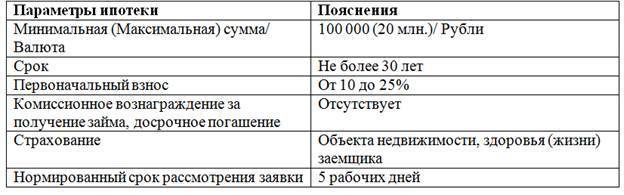

| Период кредитования от 1 года до 30 лет | это условие зависит от размера ссуды и может быть установлено в индивидуальном порядке для конкретного клиента |

| Размер процентной ставки составляет от 9 до 20 % годовых | переплата по такой разновидности ипотечного займа более высока, чем при покупке жилого дома или квартиры. Процент на ипотеку земли как правило значительно высокий |

| Величина первого взноса составляет, около 25% | в отдельных банках требуется внести более 40%, в других ипотеку на участок ИЖС возможно взять при уплате 15% начального взноса. Имеется возможность получения займа без такого взноса, но с условием участия поручителей или при обеспечении ссуды принадлежащим заемщику имуществом на праве собственности |

| Возможна выдача ипотеки в рублях или в иностранной валюте | ставка по кредиту в случае его предоставления в валюте на несколько пунктов ниже |

| Наибольший размер ипотечного займа зависит от платежеспособности заемщика | чем выше зарплата клиента, тем выше сумма кредита, который может быть выдан. При недостаточности заработной платы, возможно привлечение созаемщиков. Что повысит максимальную сумму ссуды на землю для строительства |

| Участие поручителей не является условием, обязательным для кредитования | Но в случае их привлечения может уменьшить процентную ставку и увеличит шансы на одобрение заявления |

| Обеспечение займа обязательно | Залоговым имуществом является земельный участок или другое недвижимое имущество, принадлежащее заемщику на праве собственности |

| Хорошая кредитная история заемщика | при наличии в прошлом у него незакрытых кредитов скорее всего банк откажет в предоставлении кредита |

| Обязательным требованием является оформление страхования участка ИЖС | страхование жизни и здоровья заемщика производится по усмотрению клиента |

Рассматривая условия займа следует обратить внимание на порядок погашения кредита, скрытых комиссиях за отдельные банковские операции. Например, в отдельных случаях банковские учреждения взимают плату за выдачу кредита, ведение счета, рассмотрение запроса и др

Например, в отдельных случаях банковские учреждения взимают плату за выдачу кредита, ведение счета, рассмотрение запроса и др.

Если вы не хотите переплатить за излишние услуги, необходимо тщательно изучить условия ипотечного договора.

Какой частный дом подходит под ипотеку

Банки охотно кредитуют покупку недвижимости на первичном рынке, берут в залог, поскольку ее ликвидность достаточно высока, проблем с продажей в случае отказа от погашения ссуды практически не возникает. Ликвидность частных домов немного ниже, а риски банков при выдаче такой ссуды выше. Стандартная процентная ставка для ипотеки на частную недвижимость выше, чем на жилье в новостройке, но есть ряд программ, позволяющих существенно сэкономить на выплатах банку.

В обеспечение кредита можно предложить банковской организации другое жилье, стоимость которого соизмерима со стоимостью приобретаемого.

«Сбербанк», «ВТБ 24», «Газпромбанк» и другие ведущие кредитно-финансовые организации выдают ипотеку на приобретение дома, выдвигая следующие условия:

- стоимость частной недвижимости не меньше размера выдаваемых заемных средств;

- дом должен быть без обременения;

- продавец должен иметь право собственности на землю под жильем;

- покупатель должен в обязательном порядке предоставить оценку недвижимости;

- земельный участок должен предназначаться для индивидуального строительства.

Получить заемные средства под кирпичный дом новой постройки с подведенными коммуникациями в черте города намного реальней, чем под старый деревянный на окраине. При выдаче ипотеки и расчете ее размера банки учитывают много факторов: оценочную стоимость частного владения, месторасположение, удаленность от крупных населенных пунктов или центра города, развитость инфраструктуры в районе постройки. Максимальный размер ипотеки на частный дом ограничивается 70-85% его стоимости.

К индивидуальному жилому дому как к предмету залога кредиторами предъявляются такие требования:

не допускается, чтобы строение было в аварийным, а также оно не может стоять в планах на капремонт или на снос;

должны быть исправны крыша, двери и окна;

принимаются только те дома, что стоят на железобетонном, бетонном, кирпичном или каменном фундаменте;

физический износ – в пределах 40-50%

Эти цифры можно уточнить в техническом паспорте здания, а также в БТИ;

важно наличие коммуникаций. Они не обязательно должны быть центральными, но отопление, электро- и водоснабжение, а также канализация, пусть и индивидуальные, – это необходимый минимум

Легче всего оформить покупку отдельно стоящего дома. Приобретение долей в ипотеку возможно, если собственником оставшейся части здания является сам клиент. С другой стороны, банки освоили механизм реализации ипотечных сделок на покупку таунхаусов.

Важно, чтобы было проведено межевание земли. Оно позволяет однозначно установить фактические границы надела

Для банка нужно, чтобы они были выделены не только на плане, но и физически, на земле.

К рассмотрению принимают заявки по участкам, имеющим такое целевое назначение:

- “для индивидуального жилищного строительства или ИЖС”;

- “для ведения личного подсобного хозяйства” и тому подобное;

- с некоторыми ограничениями – земли сельскохозяйственного назначения.

При таких сделках в залог передается не только домовладение, но и земельный надел или право его аренды.

Как купить дом в ипотеку без первоначального взноса?

Наши читатели часто задают вопрос о том, а можно ли купить частный дом или танухаус в ипотеку без внесения первоначального взноса? Ведь известно, что далеко не у каждой семьи есть возможность единовременно внести крупную денежную сумму, а при покупке дома в кредит всегда требуют повышенный ПВ.

На самом деле, возможностей купить дом без первоначальных вложений не так много, как хотелось бы. В основном – это программы залоговые, т.е. вам нужно брать кредит под залог имеющейся у вас в собственности недвижимости, и только в этом случае вам дадут до 60-70% от оценочной стоимости залога для покупки другого жилья.

Такое предложение есть в:

- Промсвязьбанке – ставка от 8,85% годовых.

- Росбанке – от 9,99%,

- Банке ФК Открытие и Акцепт – от 10,2%,

- Россельхозбанке – от 10,3%,

- Трансстройбанке, Фора-Банке, банке ДОМ.РФ, МИБ, Банке Жилищного Финансирования – от 10,5%,

- Примсоцбанк – от 11%,

- Уралсиб банк – от 11,25%,

- Альфа-Банк – от 13,19%,

- ЮниКредит банк – под 14,45%.

Рубрика вопрос-ответ:

2019-11-20 12:15

игорьХочу купить большой дом с участком в городе, но он 36 года, в каком банке дают ипотеку на такое жильё, в Сбербанке не дают, так как дом старыйПосмотреть ответ

Скрыть ответ

Отвечает Елена Шаромова, эксперт по кредитным и финансовым продуктамИгорь, к сожалению, банковские учреждения не работают с такой старой недвижимостью, она потенциально аварийная и неликвидная. Единственный вариант – брать обычный потребительский кредит на личные нужды

2017-10-05 12:10

ЕгорА разве здесь идёт такая дифференцировка между частными домами и квартирами? Я думал, что в любом финансовом учреждении по одной программе можно выбрать на что брать ссуду. Изменяется ли в данном случае процентная ставка?Посмотреть ответ

Скрыть ответ

Отвечает Елена Шаромова, эксперт по кредитным и финансовым продуктамЕгор, для банковских компаний есть разница, на что предоставлять займы – на квартиру или дом, т. к. во втором случае эту недвижимость сложнее реализовать. Разница в процентах и прочих условиях будет однозначно

2018-11-16 11:31

ВладимирДобрый день. Подскажите, пожалуйста, будет ли считаться задаток, отданный продавцу, первоначальным взносом в банке?Посмотреть ответ

Скрыть ответ

Отвечает Елена Шаромова, эксперт по кредитным и финансовым продуктамВладимир, конечно же, нет. Это два совершенно разных взноса. Ваши личные взаиморасчеты с продавцом банка никоим образом не касаются, и в договоре не фиксируются

2017-10-06 13:30

ДарьяОбязательно ли надо будет приватизировать земельный участок или нет? А то вдруг получится, что дом мой, а земля нет. Мы присмотрели коттедж за 4.5 млн. рублей – совокупный доход порядка 100 тысяч на двоих, но недвижимости нет. Обязательно ли придется переписать жилье в залог имущества под банковские гарантии? Не хотелось бы так делатьПосмотреть ответ

Скрыть ответ

Отвечает Елена Шаромова, эксперт по кредитным и финансовым продуктамДарья, при оформлении ипотечного договора приобретаемая недвижимость в любом случае становится залоговой, это условие обязательное.

2019-06-19 20:05

ДанилДобрый вечер. Как можно оформить ипотеку, если не имея первоначального взноса на загородный дом, но готов платить 20-24 тыс.р.в месяц?Посмотреть ответ

Скрыть ответ

Отвечает Елена Шаромова, эксперт по кредитным и финансовым продуктамДанил, к сожалению, никак. Вам нужно либо сначала накопить на первоначальный взнос, либо взять потребительский кредит и внести эти деньги, либо пользоваться Материнским капиталом

На каких условиях можно взять ипотеку для приобретения земли

По России действует правило, что оформляемый по ипотечному или потребительскому кредиту земельный надел расценивается в качестве залога, а значит ещё во время подачи заявки нужно предоставить необходимые документы:

- Выписку из ЕГРЮЛ на землю.

- Оригинал выписки из кадастра на участок земли.

- Документ, подтверждающий право владения на данный земельный участок.

- Справку об отсутствии каких-либо объектов на земле.

- Справку о доходах.

Также банк оставляет за собой право запросить любую другую интересующую его информацию.

Обращение для оформления ипотеки

Для того, чтобы оформить ипотеку на земельный участок, нужно обратиться в ближайшее отделение банка, которому доверяет клиент.

Далее следует заполнить заявку, в которой нужно указать свои личные данные, а также обозначить свое согласие на обработку персональных данных. Заполняя обращение, клиент не заключает никаких договоров или соглашений с финансовой организацией. Это предварительная запись, которая ведется только для рассмотрения банком желания потребителя оформить кредит.

Для гарантированного успеха в данном деле следует указать в заявке возможность привлечения поручителя.

Пошаговое руководство

Чтобы воспользоваться программой сельской ипотеки, необходимо выяснить, какие банки предоставляют ее в вашем городе. Даже среди банков-партнеров не все могут выдавать кредит в настоящее время. Например, Сбер заявил об исчерпании собственных лимитов по сельской ипотеке и временно приостановил программу.

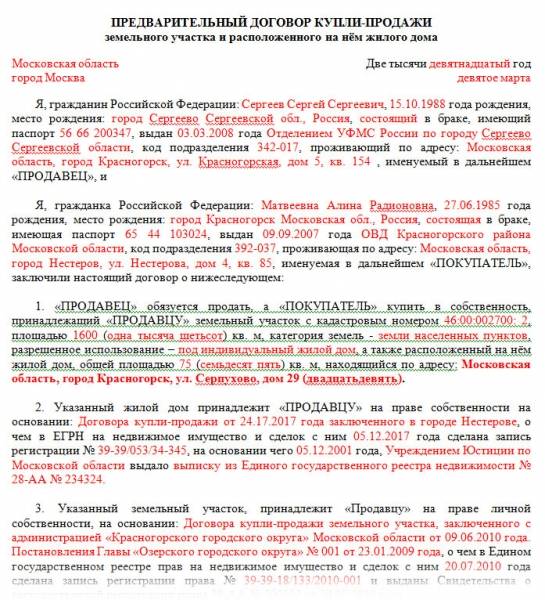

Затем нужно:

- подобрать квартиру, дом или участок, отвечающий требованиям банка и самой ипотечной программе;

- провести его оценку в рекомендованной банком организации (перечень оценщиков обычно можно найти на сайте или уточнить у менеджера);

- подать заявку с пакетом документов, который запросит банк;

- получить одобрение и предоставить дополнительные документы;

- подписать ипотечный договор;

- подписать договор купли-продажи и зарегистрировать в Росреестре;

- получить кредитные средства и перевести их на счет продавца, а потом ежемесячно выплачивать установленную банковским договором сумму.

При выборе недвижимости следует предупредить продавца о том, что покупка будет совершена за ипотечные средства. Как правило, в этом случае деньги перечисляют безналичным платежом. И продавец может получить их только после государственной регистрации сделки.

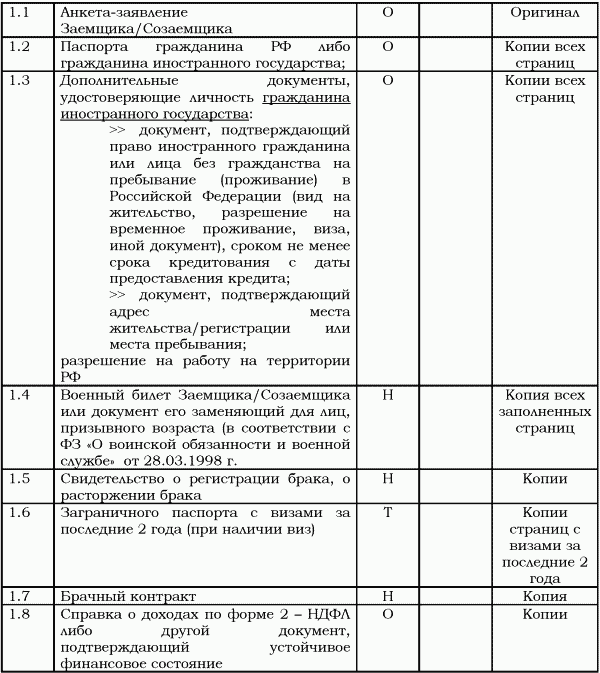

Какие документы нужны?

Согласование жилищного займа проходит в несколько этапов. Для этого требуется взаимодействие с несколькими инстанциями и сторонами.

В число основных документов входят следующие:

- паспорта кредитополучателя и созаемщиков;

- документ о семейном положении кредитополучателя;

- брачный договор;

- свидетельства о рождении детей;

- правоустанавливающая документация на недвижимость и на земельный участок;

- разрешение на строительство дома;

- кадастровая документация, которая подтвердит соответствие объекта требованиям банка;

- справки о доходах;

- договор с продавцом;

- справка об отсутствии зарегистрированных жильцов;

- копия трудовой книжки, заверенная нанимателем и скрепленная печатью (трудовая занятость должна быть с записью «по настоящее время»);

- трудовой договор;

- заключение экспертов об оценке объекта с указанием стоимости (сколько стоит оценка, можно узнать на сайте выбранного банка);

- сертификат страхования залогового имущества плюс личная страховка.

Дополнительно могут быть подписаны документы о передаче имущества в залог, по поводу аренды банковской ячейки.

Где выгоднее взять и почему?

Как можно заметить, требования именно к земельному участку практически неизменны, к какому банку бы ни обратился заемщик. Это объяснятся общими требованиями к ликвидности участка и его пригодности для строительства. Требования к заемщику тоже не сильно отличаются в плане качества, но отличаются в плане количества:

- в некоторых банках требуют справку 2-НДФЛ, а где-то можно обойтись без нее;

- где-то максимальный возраст заемщика на момент погашения ипотеки не может превышать 65-ти лет, где-то — 75-ти лет, что является ощутимой разницей.

Таким образом основное внимание нужно уделять обычным ипотечным параметрам: первоначальному взносу, процентной ставке, максимальному сроку и сумме кредита. В плане процентной ставки бесспорными лидерами являются:

- Россельхозбанк.

- ИнтерпромБанк.

- Сбербанк.

Наоборот, в СКБ-Банк и Банк «Союз» лучше не обращаться, если для заемщика главным приоритетом является конечная переплата по кредиту.

В плане минимального первоначального взноса среднее предложение составляет 15-20% от стоимости участка, поэтому лучше просто запомнить банковские организации, устанавливающих большой первоначальный взнос — Примсоцбанк и Банк «Союз».

Если первостепенным параметром для заемщика выступает максимальная сумма займа, Россельхозбанк и ВТБ-24 выдают самые внушительные ипотечные ссуды.

Если же важен максимальный срок займа, среднее предложение на рынке банковских услуг — 25 лет; СКБ-Банк предлагает наименьший срок кредитования (10 лет), а ВТБ-24 — наибольший (50 лет).

Если же клиент ищет самое оптимальные, удовлетворительное во всех смыслах предложение, то идеально подходят ипотечные программы от ВТБ-24, Россельхозбанка и Связь-Банка.

Таким образом, выбор подходящего банка целиком и полностью зависит от того, какие приоритеты для себя расставил клиент. Однако, даже если преследуемые цели уже точно определены, без представления о рынке банковских услуг найти подходящую программу не представляется возможным. Надеемся, что настоящей статьей мы помогли читателям получить общее представление о таком непростом виде кредитования.

Частные случаи

Ипотека на частный дом без первоначального взноса

Ипотеку на ИЖД без собственных средств оформить в настоящий момент нельзя: такой вид недвижимости считается низколиквидным.

Для решения проблемы отсутствия собственных средств при покупке недвижимости можно воспользоваться одним из способов, предложенных в этой статье.

Ипотека на старый дом

Взять старый дом в ипотеку возможно. Многое при этом определяется спецификой региона, например, для Санкт-Петербурга дома, построенные более 100 лет назад, – это норма, а также физическим состоянием конструкции. Возможны сложности с теми строениями, что относятся к памятникам архитектуры.

При решении сложных вопросов, касающихся возраста дома и его состояния, важным моментом, влияющим на допустимость ипотеки, является готовность страховщиков заключить договор страхования.

Возможны проблемы и с оценкой, особенно, при отсутствии в регионе аналогов приобретаемой недвижимости.

Ипотека на деревянный дом

Ипотека на деревянные дома – реальность. Основные претензии в отношении конструкции дома предъявляются к фундаменту. Если он соответствует требованиям, описанным выше, то проблем быть не должно.

К залогу принимают и постройки из бруса, и саманные, и щитовые. Основная сложность заключается в степени износа конструкции.

Банки кредитуют деревянные дома, если им не более 10-15 лет.

Скорее всего, откажут в займе, если в деревянном доме есть газовая колонка, поскольку считается, что здесь риск пожара очень высок.

Ипотека на строительство дома

Особенности ипотеки на строительство дома заключаются в следующем:

- высокий уровень первоначального взноса – от 25%;

- стройка осуществляется на основании индивидуального проекта;

- обязательно документальное подтверждение всех трат;

- заключается договор подряда, составляется смета;

- деньги станут предоставлять траншами, частями, по заявлению заемщика;

- до регистрации права собственности на строящийся дом потребуется иное обеспечение – поручительство физлиц либо залог иной недвижимости.

Рефинансирование ипотеки на частный дом

Рефинансированием ипотеки, полученной на покупку частного дома, занимаются, как правило, те же банки, что кредитуют под такой вид недвижимости. Процедура при подобном виде залога ничем не отличается от той, что реализуется по ипотечным договорам, выданным на приобретение квартир.