Виды кредитов на бизнес

Для малого бизнеса, индивидуальных предпринимателей и прочих бизнесменов существует множество вариантов взять кредит на бизнес с нуля. Это может быть как займ на открытие, так и для решения определенных проблем бизнеса.

Основные виды кредитов для бизнеса, которые могут помочь предпринимателю:

- классическая ссуда. Полноценный кредит для бизнеса. В основном, именно он выступает в качестве стартового капитала для открытия своего дела. Полученные деньги можно использовать как угодно для создания и развития бизнеса. Ссуды бывают целевыми (на определенные задачи) и нецелевыми. Размер кредита очень сильно варьируется. Получить можно хоть 75 миллионов, если есть чем подтвердить платежеспособность;

- кредитная линия. Займ, который будет перечисляться не единым платежом, а частями. Своеобразная финансовая поддержка на долгое время. Позволяет получать деньги тогда, когда они необходимы, и более точно рассчитывать траты на бизнес (чтобы «деньги карман не жгли»);

- овердрафт. Подходит тем, у кого есть расчетный счет в банке. Необходим для устранения кассовых разрывов. Полноценным бизнес-кредитом считать нельзя (открыть дело на эти деньги не получится), но тоже полезен;

- банковская гарантия. Своеобразное поручительство. Банк обеспечивает контракты компаний и несет издержки, если что-то пошло не так;

- коммерческая ипотека. Выдается на приобретение помещения для бизнеса. Это же помещение выступает в качестве залога при оформлении кредита;

- автокредит. То же самое, но на покупку транспорта для бизнеса.

Также можно воспользоваться лизингом, если требуется какое-либо оборудование, транспорт или другие материальные ценности для бизнеса. Некоторые банки готовы предоставить подобные услуги.

Особенности бизнес-кредитования

Почему предпринимателю лучше подавать заявку на специальную кредитную программу, нежели оформлять обычную ссуду для физических лиц? Потому что условия такой кредитной линии для бизнеса выгоднее и разработаны специально с учетом особенностей развития предпринимательства.

Но не стоит думать, что опция абсолютно бесплатна и имеет лишь одни преимущества. Необходимо учитывать все особенности, как положительные, так и отрицательные:

- Лимит по ссуде достаточно большой. В разы превышает размер потребительского займа;

- Долгосрочность. Срок возврата до 5-10 лет;

- Как правило, необходимо поручительство и залог;

- Обязательное страхование залогового имущества. Стоимость страховки зависит от величины займа (1-2% в год от остаточной задолженности);

- Ставка зависит от того, действует ли специальная программа в конкретном банке и конкретном регионе.

Поэтому прежде, чем начать сбор необходимых документов и подавать их в выбранные финансовые учреждения, необходимо оценить все «за» и «против» таких возможностей. Кроме того, любой заем для бизнеса выдается только в том случае, если соблюдаются три условия:

- Наличие четко разработанного бизнес-плана.

- Идеальная кредитная история.

- Полный пакет необходимых бумаг.

Более подробно о данных условиях в таблице.

Таблица «Условия, при которых можно получить деньги от банка»

| Название | Описание |

| Бизнес-план | Если заемщик не имеет плана развития, не понимает, как он будет работать, с каким потребителем, то он не сможет получить стабильность в работе, систематическую прибыль. Соответственно, возможность погасить долг будет равна 0. |

| Кредитная история | Получить капитал при плохой кредитной истории не удастся. При этом, если заемщик ИП, то его истории будут проверять как и предпринимателя, так и обычного физического лица. |

| Пакет документов | У каждого банка есть свой перечень бумаг. Но в стандартный пакет включена и финансовая отчетность, и наличие бизнес-плана, и регистрационные бумаги и т.д. Если субъект не предоставит хотя бы один из документов, то в заявке ему будет отказано. Есть правило: чем более полный пакет бумаг, тем меньше ставка по займу |

В настоящий момент в направлении кредитования ИП работает много банков. Представляем топ 5 лучших компаний в данном сегменте:

| Название | Размер займа (в млн.) | Процентная ставка, % |

| ВТБ 24 | До 5 | 13 |

| Сбербанк | До 3 | 15,5-18,5 |

| Российский капитал | До 150 | От 11 |

| Росельхозбанк | До 7 | От 10,6 (как правило, ставки выше, устанавливаются в каждом индивидуальном случае) |

| Альфа-банк | До 6 | От 13,5 до 18 |

Указанные условия являются базовыми и в каждом индивидуальном случае устанавливаются отдельно.

Чем рискует банковская организация?

Россия не славится выдачей денежных средств для предпринимателей. Одобренные кредитные договора можно посчитать по пальцам. Почему? Сам бизнес связан с множеством рисков, особенно это касается момента начала ведения предпринимательской деятельности.

Как правило, у таких заемщиков нет истории по займам, да и ИП не может дать 100% гарантии того, что бизнес заработает. Тем самым банк находится в неопределенном состоянии. Создаваемые компании быстро закрываются. И банк вынужден тщательно проверять ИП, вид деятельности, который он хочет организовать.

Оформление целевого займа: с чего начать?

Чтоб получить от банка деньги на цели по созданию собственного дела, нужен четко оформленный бизнес-план. Он необходим для того, чтоб понять цели организации, стратегии и концепцию. В нем нужно отразить все критерии работы.

Необходимо указать маркетинговую политику предприятия, коснуться финансовой стороны. Если в бизнесе предусмотрено производство, то в плане этому нужно посвятить отдельный раздел.

Предусмотреть вопросы по найму трудящегося коллектива. Это не только необходимо для банков, но и для предпринимателей. Ведь таким образом, бизнесмен более подробно сам будет осведомлен в данном вопросе.

Если бизнес-план будет уникальным, докажет целесообразность развития данного направления бизнеса, то это не только поможет получить заемные средства, но и даст возможность привлечения сторонних инвесторов в развитие бизнеса.

Необходимый пакет документов для получения займа

Как взять кредит на открытие бизнеса? Для получения кредита необходимо соблюдать определенные условия:

- Хорошая история по кредитам.

- Оплата всех финансовых взносов предприятия.

- Опыт работы.

- Профессионализм руководителя.

Для оформления кредита для бизнеса необходимо так же представить ряд документов. Как правило, это:

- Документ, подтверждающий регистрацию фирмы.

- Свидетельство ИНН.

- Паспорт директора.

- Бумага об образовании.

- Копия трудовой книжки.

- Документ на залоговый объект (если он имеется).

- Бизнес-план.

- Расчет окупаемости.

Данный перечень не является окончательным. Полный список документов нужно уточнять у банка, в который обращается заемщик.

Кредитный договор: не забудьте перечитать условия

Кредиты одобрены. Что дальше? Конечно договор

Стоит ознакомиться с ним подробно, и обратить внимание на пункты, касающиеся, срока договора, процентов по кредиту. Уточнить вопрос о погашении кредита досрочно

Узнать, какие комиссии взимаются сверх суммы. А главное просмотреть какая сумма договора и переплата по нему.

Так что можно сделать вывод о том, что получить кредит частным предпринимателям можно, нужно просто подойти к этому вопросу серьезно. А уж где взять денег на открытие бизнеса решать каждому самостоятельно.

3.846153846

Больше решений для начинающего бизнесмена

Существуют и другие варианты того, как получить кредит на открытие бизнеса. Если пользоваться готовыми франшизами вы не хотите, а получить деньги в банке по каким-то причинам не удается, можно попробовать еще несколько способов. Для тех, кто готов на первоначальном этапе платить немалые проценты, но уверен в своих силах и успехе предприятия, можно посоветовать обратиться в Центр развития предпринимательства в вашем городе.

Возможно, там удача вам улыбнется. Такие центры выступают своего рода посредниками – занимают у банка и дают в долг бизнесменам, зарабатывая на разнице в процентах. Также не стоит игнорировать частных инвесторов. Однако к ним лучше идти в последнюю очередь, когда все другие варианты не сработали, так как проценты слишком высоки.

Факторы, влияющие на решение банка о выдаче кредита

В принципе, после прочтения всего вышеописанного уже четко видны те моменты, от которых напрямую зависит положительное решение бенефициара. Если обобщить, то главных факторов будет всего три: перспективный и грамотно составленный план бизнеса, наличие подходящей франшизы и определенный финансовый уровень клиента. Если все три момента будут оценены банком на отлично, то это вплотную подведет заемщика к столь нужному ему кредиту. Полезно знать, что в системе кредитования бизнеса банки работают по плану. То есть анализ клиента производится по отработанному шаблону. А шаблонов таких два.

№ 1. Кредитные специалисты проводят мониторинг заемщика и выносят вердикт (о платежеспособности клиента и степени риска для банка).

№ 2. Используется статистическая, автоматизированная система «Скоринг», основанная на применении математических методов. В рамках этой системы все заемщики сортируются по группам, каждая из которых характеризуется определенной степенью риска.

Иногда банк прибегает к обоим вариантам анализа.

Кредит от “Сбербанка”: бизнес-франшиза

Альтернативный вариант – принять участие в программе “Бизнес-старт”, позволяющей получить кредит на открытие бизнеса. Сбербанк разработал ее специально для желающих начать свое дело предпринимателей, но не имеющих своей идеи. Банк предлагает воспользоваться уже готовыми шаблонами-франшизами и применить их на практике.

Вы сможете выбрать интересный вам вариант и доказать, что вы способны его реализовать. Для этого необходимо будет составить бизнес-план по конкретной программе, рассмотрев при этом все организационные и финансовые вопросы. Кроме того, перед подачей заявки следует зарегистрироваться в качестве ИП и собрать необходимые документы, включая ИНН, свидетельство частного предпринимателя, не забыв взять свой бизнес-план.

По данной программе заемщик рассматривается как потенциально возможный владелец конкретного бизнеса, оцениваются его профессиональные качества, а также кредитная история, наличие первоначального взноса (30%) и залога. Получить таким способом можно до 3 млн рублей, а в придачу – консультации опытных специалистов и поддержку на этапе реализации бизнеса.

Виды кредитов для бизнеса

В большинстве случаев кредиты малому бизнесу предоставляются небольшими суммами, но при этом процентная ставка довольно завышена. Чтобы не потерять привлекательного клиента, некоторые организации предлагают разделить сумму, оформляя несколько договоров: одна часть выдается, как кредит без поручителей и залога, а для получения основной суммы придется использовать обеспечение с участием залога.

Существует несколько видов кредитования для юридических лиц:

Овердрафт. Перевод одобренной суммы банком на расчетный счет клиента. Чтобы произвести оплату по договору, достаточно просто пополнить счет, прикрепленный к договору с банком. Как только наступает время оплаты, ежемесячный размер платежа списывается автоматически системой. Как правило, оформляется при необходимости удержать устойчивые показатели оборота компании. Стоит отметить, что среди всех существующих вариантов кредит под малый бизнес данного типа считается самым востребованным, поскольку процентная ставка может быть фиксированной и не изменяться на протяжении всего времени сотрудничества, или дифференцированной. Открытие кредитной линии. Как правило, кредит на развитие малого бизнеса используется для дальнейшего расширения предприятия. На усмотрение клиента или банка, договор может быть заключен на предоставление возобновляемой или разовой линии. Чаще всего используется в том случае, когда планируется приобрести в собственность новые отделения или фонды, пополнение сырьевых запасов. Все зависит от специфики предприятия. Весь процесс кредитования, использования денежных средств происходит только посредством безналичных операций. И хотя такая программа подразумевает нецелевую форму кредита, банковская организация может осуществлять контроль над тратами заемщика

Инвестиционные кредиты малому и среднему бизнесу оформляются, чаще всего, для развития предприятия или обновление устаревшего оборудования, что крайне важно для успешной деятельности. Однако стоит отметить, что он предполагает выполнение более серьезных требований

Придется предоставить расширенный пакет документации, изрядно потрудиться над разработкой инвестиционного плана, где будет показана статистика увеличения прибыли предприятия.

Кредиты для бизнеса для ИП, в зависимости от вида предложения, могут содержать ряд дополнительных требований. Так, например, банк может предъявить в качестве обязательного требования внести аванс внушительного размера (порядком 40 % от общей суммы). Когда компания только начинает «крепко вставать на ноги», то подобные затраты могут оказаться для нее непосильной ношей, а значит, вероятнее всего, банк вынесет отрицательное решение по заявке. Для оформления кредита баланс компании не должен быть нулевым.

Необходимые документы

В банке у вас потребуют наличие паспорта и военного билета. Если вам еще предстоит пройти воинскую службу, то на получение кредита шансов мало. Помимо этого, банк имеет право запросить следующие документы:

- ИНН;

- Справка о доходах;

- Бизнес-план;

- Поручительское письмо;

- Выписка из ЕГРИП или ЕГРЮЛ;

- Документы на залоговое имущество;

- Договор по франшизе;

- Если у вас временная регистрация – документы, подтверждающие это.

Главный документ – итоговый договор с банком. Его необходимо тщательно изучить, прежде чем подписывать. Именно в нем будут указаны все условия выплат по кредиту, его сроки погашения, надбавки и прочая важная информация.

Уделите особое внимание:

- Штрафные санкции;

- График платежей;

- Условия досрочного погашения;

- Процентные ставки;

- Обоюдные обязательства.

Как взять кредит на покупку бизнеса?

Важным обстоятельством выступает кредитная история, она должна быть идеальна, иначе банки даже не будут рассматривать заявку.

- специальные программы для индивидуальных предпринимателей, которые желают получить небольшой займ в кратчайшие сроки;

- взять кредит под бизнес с нуля, в качестве целей кредита может выступать покупка оборудования, траты на открытие нового дела, организационные моменты;

- экспресс программы, когда деньги получаются без сбора многочисленных документов, а также поручителей, они выдаются в срочном порядке.

- Пройти регистрацию ИП или ООО, поставить его на налоговый учет или же определиться с франшизой. Получить кредит на неизвестный бизнес сложно, проще, когда бренд известен и займ берется на его покупку. Но в случае открытия бизнеса под франчайзинг заемщик должен сам проверять доходность выбранной франшизы.

- Создание бизнес плана. Без знания направления развития и четкого описания проекта, банковские инвесторы не согласятся выдать кредит. В бизнес-плане приводятся бухгалтерские расчеты, обзор рынка и составляется график, по которому будет погашаться займ.

- Подготовка залога. Имущество, рассмотренное в качестве залога, значительно повысит шансы на получение кредита. Под имущественным обеспечением понимают производственное оборудование, ценные бумаги, производственные и жилые комплексы, автотранспорт, также возможно финансирование под залог самого бизнеса. Вместо залога можно привлечь поручителя. В случае если необходимо получить кредит на покупку готового бизнеса без залога и поручителей, обязательно нужно вносить стартовый капитал, он будет равен 30% от предполагаемой суммы кредита.

Узнайте, какой банк одобрит кредит Пройдите короткий тест и узнайте, какие банки готовы одобрить вам кредит. Выберите из списка подходящий банк, подайте онлайн заявку и получите деньги уже сегодня.

Требования к заемщику

- организации (кроме кредитных), которые внесены в реестр юридических лиц;

- индивидуальные предприниматели;

- физические лица, получающие доход от предпринимательской деятельности;

- юридические лица коммерческих форм;

- лица, занимающиеся юридической практикой: адвокаты, нотариусы.

- чистая кредитная история;

- отсутствие судимости;

- платежеспособность;

- возраст заемщика до 40 лет, желательно чтобы он состоял в браке;

- залоговое обеспечение;

- отсутствие неоплаченных налогов и штрафов;

- постоянная регистрация в том же регионе, в котором находится банк-заемщик.

Без соблюдения вышеописанных требований получить кредит под готовый бизнес или стартап не получится.

- для малого бизнеса установлен срок в год;

- для среднего – не менее 18 месяцев.

Необходимые документы

- заявление;

- паспорт, не только заемщика, но и поручителя;

- военный билет;

- контракты с поставщиками и договора с арендодателями;

- налоговые и бухгалтерские отчеты;

- выписку из ЕГРИП;

- регистрационные, учредительные документы и устав бизнеса;

- бизнес – план;

- справку о доходах (2-НДФЛ);

- договор франшизы;

- документы, которые будут подтверждать, что есть залог.

Узнайте, какой банк одобрит кредит Пройдите короткий тест и узнайте, какие банки готовы одобрить вам кредит. Выберите из списка подходящий банк, подайте онлайн заявку и получите деньги уже сегодня. Соглашение должно быть заключено только в письменной форме, если это выполнить в электронном виде, то договор будет недействительным. https://www.youtube.com/embed/6bwrnW0gZ0M

Плюсы и риски получения кредита для бизнеса

Многих предпринимателей волнует вопрос, стоит ли брать кредит на открытие и развитие бизнеса. Однозначно ответить на этот вопрос невозможно, так как кредитование для малого бизнеса имеет свои плюсы и минусы.

К преимуществам получения кредита для бизнеса относятся:

- Возможность быстро получить необходимую сумму. Чтобы накопить стартовый капитал на открытие бизнеса, возможно, потребуется несколько лет. А текущие задачи предприятия требуют незамедлительного решения. В некоторых случаях кредит является единственным выходом для бизнесмена;

- Большой выбор банков, предоставляющих услугу, и возможность подать заявку на кредит онлайн;

- Удобный график платежей, составленный с учетом индивидуальных особенностей клиента (сезонность работ, сроки расчетов с контрагентами);

- Сниженная процентная ставка. Для организаций и ИП, получающих займ под залог имущества, процентная ставка на кредиты для малого бизнеса ниже, чем на потребительские кредиты.

Не стоит забывать, что кредит для бизнеса представляет для предпринимателя определенный риск. К минусам кредитования небольших организаций и ИП относятся:

- Необходимость предоставления залога, что влечет за собой риск потери имущества в случае краха бизнеса и невозможности рассчитаться по своим обязательствам;

- Высокие требования к заемщику. Оформить кредит для малого бизнеса не так легко, как может показаться с первого взгляда. Банки тщательно анализируют платежеспособность фирмы, запрашивая для проверки необходимые документы. По кредитам для малого бизнеса процент отказов очень высок;

- Сложности для начинающих предпринимателей. Под видом кредита на открытие бизнеса банки часто предлагают обычные потребительские кредиты. В действительности же этот вид займов доступен тем, кто отработал на рынке не менее 6 месяцев;

- Высокая процентная ставка и небольшой период кредитования. Таким образом банки страхуют себя от возможного непогашения долга заемщиком;

- Проблемы с внесением ежемесячных платежей. Если получение прибыли носит нерегулярный характер, могут возникнуть трудности с ежемесячными платежами, вносить которые нужно до определенной даты.

Оформляя кредит для малого бизнеса, обязательно нужно принимать во внимание все возможные риски

Во избежание неприятных ситуаций, важно, что они были оправданы

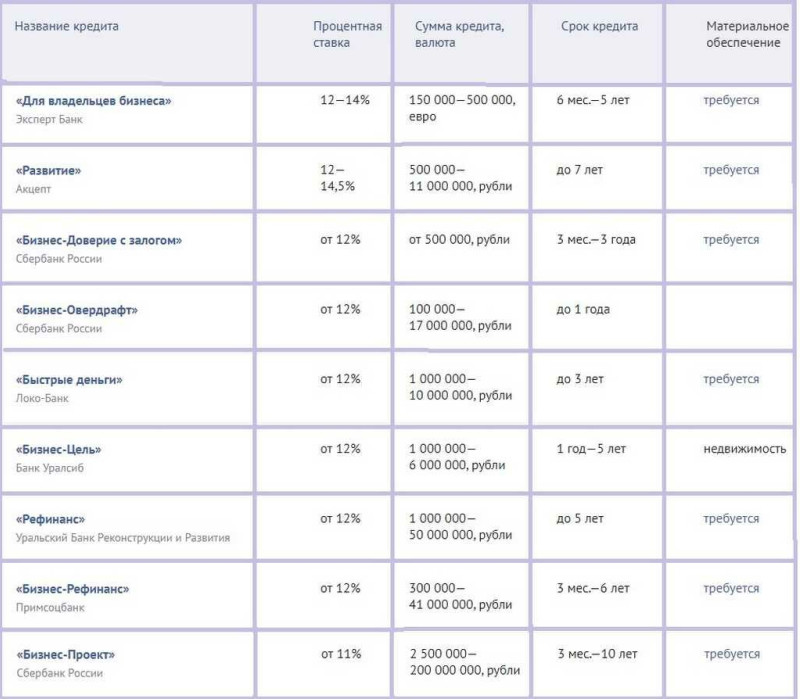

Сравнение условий кредитования для малого бизнеса в различных банках

Большинство банков предлагают сразу несколько программ кредитования для малого бизнеса. Самые выгодные предложения кредитных учреждений представлены ниже.

Останавливая выбор на конкретной программе, помимо процентной ставки стоит обратить внимание на дополнительные условия

В частности важно принимать в расчет максимальный срок кредитования и необходимость материального обеспечения займа

Кредиты для малого бизнеса для владельцев организаций и ИП являются отличной альтернативой потребительским кредитам. Однако с их получением могут возникнуть некоторые трудности. О том, как получить кредит для малого бизнеса, можно прочитать здесь.

Как проверить кредитную историю бесплатно онлайн по фамилии … Ипотека в Альфа Банке: условия, требования к заемщику, необх… Как взять кредит в Альфа Банке наличными: условия, требовани… Стоит ли брать кредит в банке или проще накопить? Ипотека в Тинькофф банке: условия, преимущества, ипотечные п… Потребительский кредит в Почта Банке: условия получения, про… Потребительский кредит для ИП: особенности, виды, плюсы и ми… Самозанятый и ИП: в чем разница. Плюсы и минусы, какой стату… 32 923

Кредит при наличии залога и поручителя

Вариант второй – расширенный. Для того чтобы получить несколько большую сумму, скажем до 1 млн рублей, можно воспользоваться нецелевым кредитом с предоставлением залога и поручителей. Так, если у вас есть имущество (желательно, недвижимое), которое вы готовы отдать в залог банку, то и он пойдет вам навстречу.

А если имеется человек, владеющий недвижимостью и готовый выступить за вас в качестве надежного поручителя, то еще лучше. Риски банка в этом случае снижаются, и он с уже большим желанием предоставит вам крупную сумму (в определенных пределах), да и ставку предложит поинтереснее.

Однако вы должны хорошо понимать, что в случае неудачи рискуете потерять имущество, которое будет оценено при передаче в залог максимум на 80% от его реальной рыночной стоимости (тогда как продать его можно с гораздо большей выгодой). Поэтому, перед тем как получить кредит на открытие бизнеса таким методом, подумайте сто раз и берите его, только если абсолютно уверены в успехе своего дела.

Заключение

Условия в каждом банке отличаются как по целям кредитования, так и по сумме и сроку погашения займа. Процентная ставка может быть фиксированной или индивидуальной для каждого заемщика.

Обратите внимание! Кредитно-финансовые организации разработали уже ставший традиционным порядок выдачи денег. Сотрудники финансового учреждения проверяют корректность информации в бумажной или электронной заявке, делают запрос в БКИ на предмет просрочек у заемщика

Если у клиента хорошая кредитная история и в анкете указаны достоверные сведения, вероятность одобрения заявки будет высокой.

Получить крупную сумму без залога предприниматель может в рамках целевого займа. При этом если средства предоставляются по овердрафту, они переводятся по безналичному расчету и расходуются на те цели, которые указаны в заявке.

Не стоит также рассчитывать на то, что банк смягчит требования к заемщику. Исключение может быть сделано только для тех организаций, которые не один год сотрудничают с финансовой организацией и погашают займы в соответствии с графиком.

Обратите внимание! В каждом банке свой регламент проверки предоставленной информации и кредитной истории клиента. Срок рассмотрения заявки и перевода денег также зависит от условий самого займа – если вам нужно быстро получить деньги, выберите экспресс-программу

Срок рассмотрения заявки и перевода денег также зависит от условий самого займа – если вам нужно быстро получить деньги, выберите экспресс-программу.