Налоговый, отчетный периоды и некоторые особенности уплаты

Налоговый период по земельному налогу всегда составляет один год, отчетных периодов четыре – первый, второй и третий кварталы. Изменять эти параметры муниципалитеты не имеют права.

Если участком владеет несколько собственников, сумма налога для каждого пропорциональна доле в общей собственности. При владении землей на праве совместной собственности доли считаются равными. Точно также рассчитывается налог и тогда, когда собственнику принадлежит только земля под строением или зданием – пропорционально площади всего земельного участка.

Если организация продала участок, а в поданной уже декларации обнаружились ошибки, уточняющую декларацию можно подать по месту регистрации компании, а не по месту нахождения участка.

Обязанность уплачивать земельный налог возникает вне зависимости от цели приобретения участка, если организация владеет участком более месяца, она обязана учесть это при подаче налоговой декларации, даже если сразу после земля была продана.

Особенность уплаты земельного налога в случае, когда физическое лицо регистрируется в качестве ИП – необходимость подать декларацию от имени ИП, если Вы используете землю в коммерческой деятельности. Если участок используется лицом исключительно в личных целях, можно продолжать оплачивать земельный налог по квитанции из ФНС.

Земельный налог: общегосударственные нормы

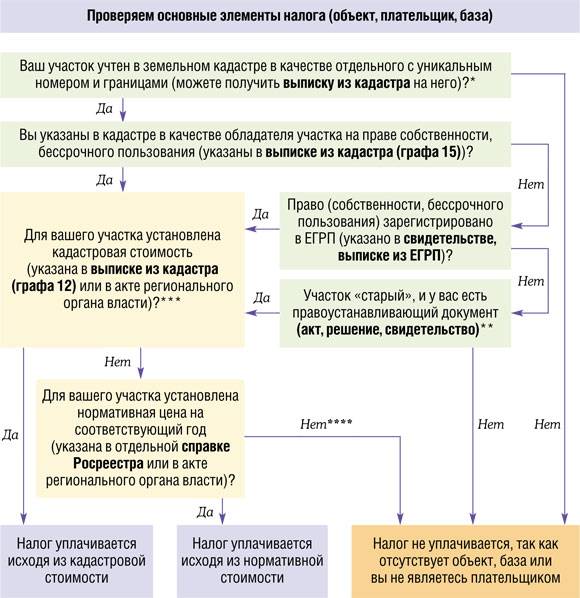

На федеральном уровне установлены основные правила уплаты земельного налога: кто является налогоплательщиком, общие для страны льготы и перечень необлагаемых участков, налоговый и отчетный периоды, налоговая база, максимальные налоговые ставки, сроки представления отчетности, сроки уплаты налога гражданами и самый ранний срок уплаты налога организациями.

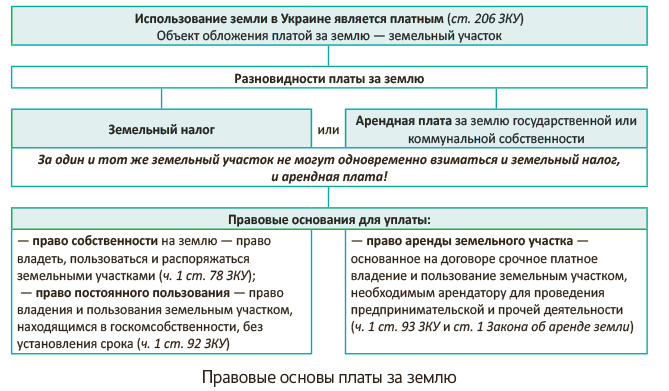

Налог должны платить граждане и организации, имеющие земельные участки в собственности, а также владеющие ими на праве бессрочного или пожизненного наследуемого владения. За арендованные и безвозмездно используемые участки налог не платится.

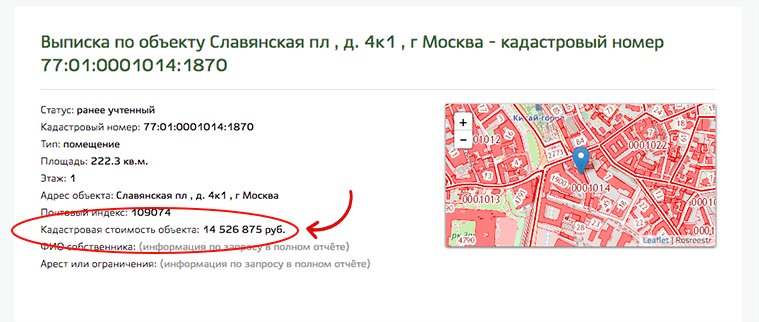

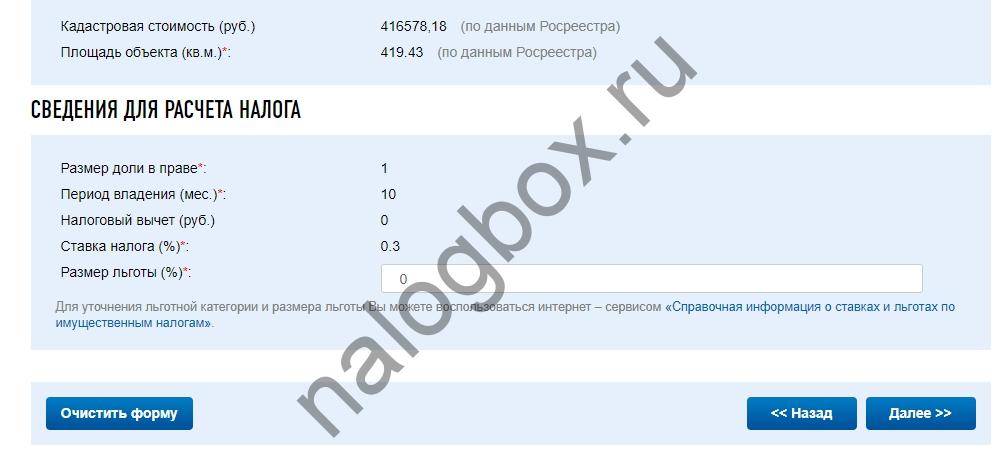

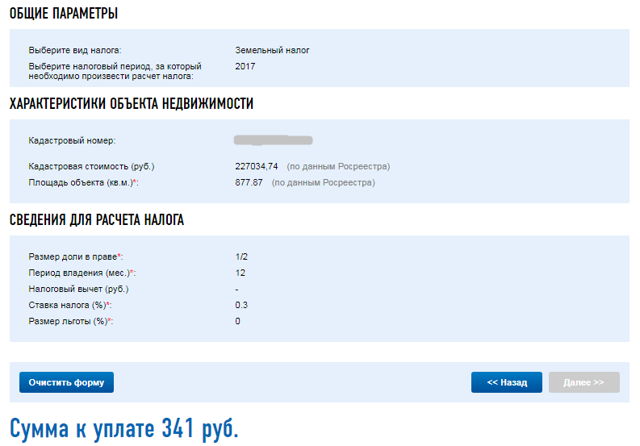

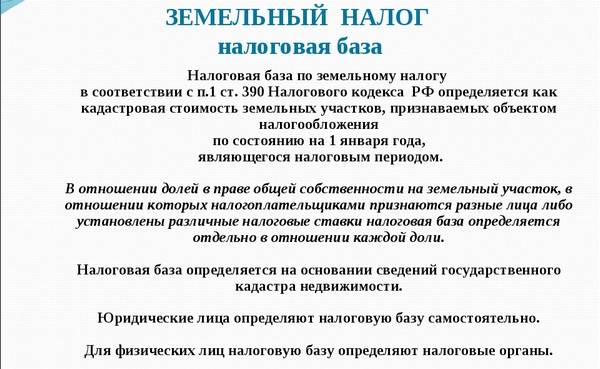

Для расчета земельного налога нужно знать кадастровую стоимость участка на 1 января оплачиваемого года. Для участков, сформированных в течение года, в расчет берется кадастровая стоимость на дату их включения в ЕГРН.

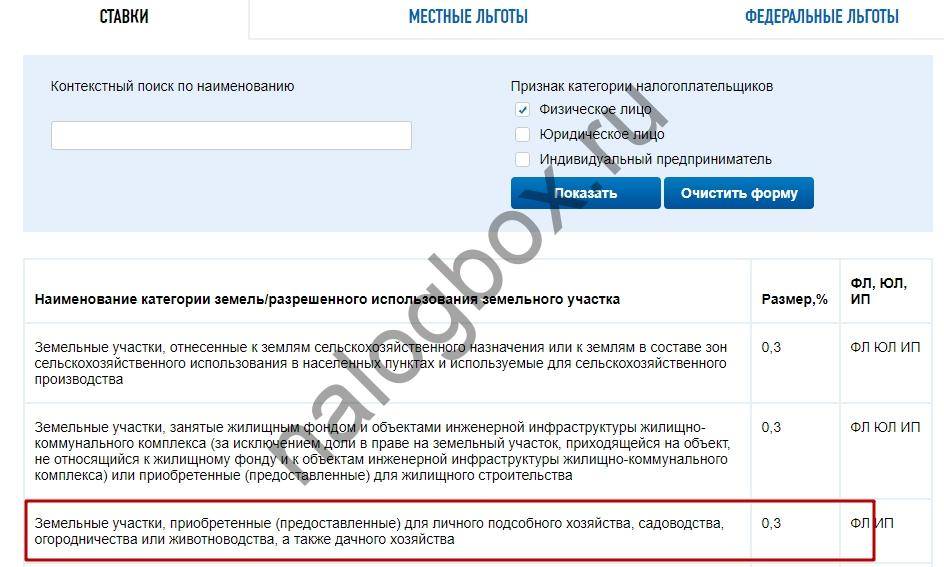

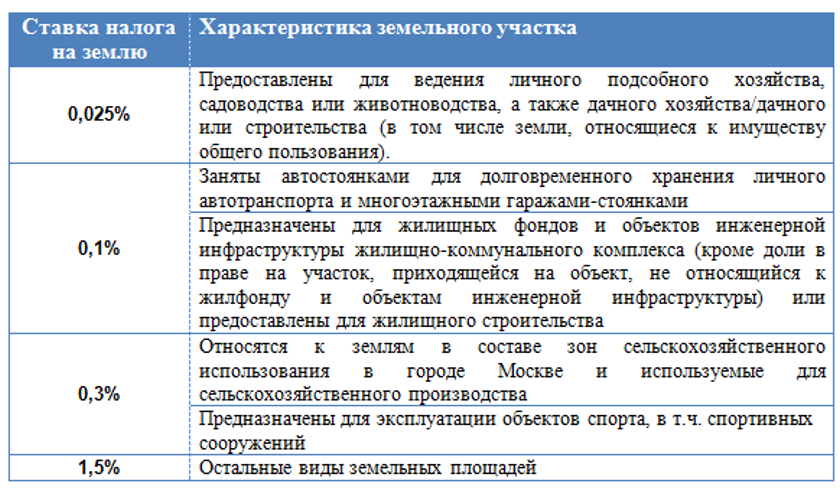

НК устанавливает максимально возможные ставки налога (ст. 394 НК РФ). По ставке 0,3% облагаются земли:

- сельхозназначения;

- занятые инженерными объектами ЖКХ и жилыми домами, а также предназначенные для их строительства;

- предназначенные для личного подсобного хозяйства, дач, садоводств и ферм;

- предоставленные для нужд обороны, безопасности и таможни.

Все прочие земли облагаются по ставке 1,5%.

Отчетными периодами являются первый, второй и третий кварталы. Налоговый период — год.

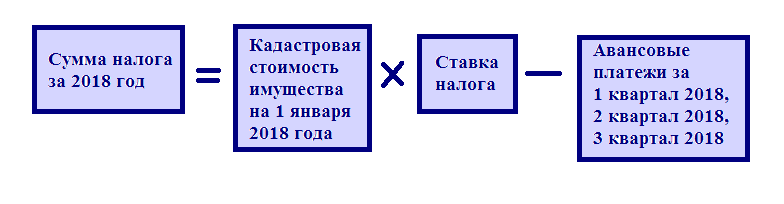

За 2020 год юрлица сдают в налоговую декларацию по земельному налогу — в срок до 03.02.2020 (перенос с субботы 1 февраля).

Начиная с земельного налога за 2020 год сдача декларации отменяется. При этом юрлица будут получать от налоговой сообщения с рассчитанной суммой. Однако это не означает, что им больше не потребуется рассчитывать налог самостоятельно. Эта обязанность сохранится за организациями и далее. Ведь они должны знать сумму, чтобы в течение года вносить авансовые платежи (если таковые установлены местными властями). А сообщение от налоговой носит скорее информационный характер, чтобы компания могла сверить свои начисления с теми, что сделаны по данным налоговиков. И получит она его уже после сроков уплаты авансов (см., например, письмо Минфина от 19.06.2019 № 03-05-05-02/44672).

Как рассчитать налог при изменении кадастровой стоимости

Порядок учета в расчете налога изменения в течение года кадастровой стоимости земли имеет особенности. Рассмотрим, порядок расчета земельного налога в различных ситуациях.

В общем случае изменение кадастровой стоимости в течение года не влияет на расчет налога. Но из этого правила есть исключения:

- исправление ошибок, допущенных при определении стоимости;

- изменение стоимости по решению суда или специальной комиссии по рассмотрению споров;

- изменение площади, вида или категории земельного участка.

В первом случае перерасчет налога (авансовых платежей) производится за весь период, в котором применялась неверная стоимость. Корректировка по решению комиссии или суда осуществляется начиная с года, когда было заявлено об оспаривании стоимости.

Отметим, что с 01.01.2019 вступили в силу изменения в гл. 31 НК РФ, согласно которым перерасчет налога в обоих случаях производится за всё время применения неправильной кадастровой стоимости. Поправки обратной силы не имеют и применяются, если изменения произошли после 01.01.2019.

В третьей ситуации налог (авансовые платежи) определяется с учетом коэффициента, рассчитываемого аналогично коэффициенту владения (п. 7.1 ст. 396 НК РФ). Рассмотрим, как рассчитать земельный налог с формулами коэффициентов владения и изменения.

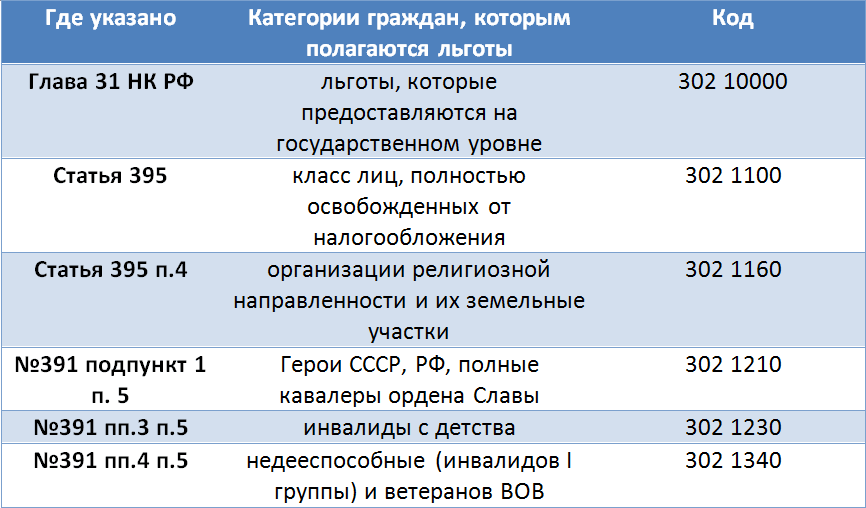

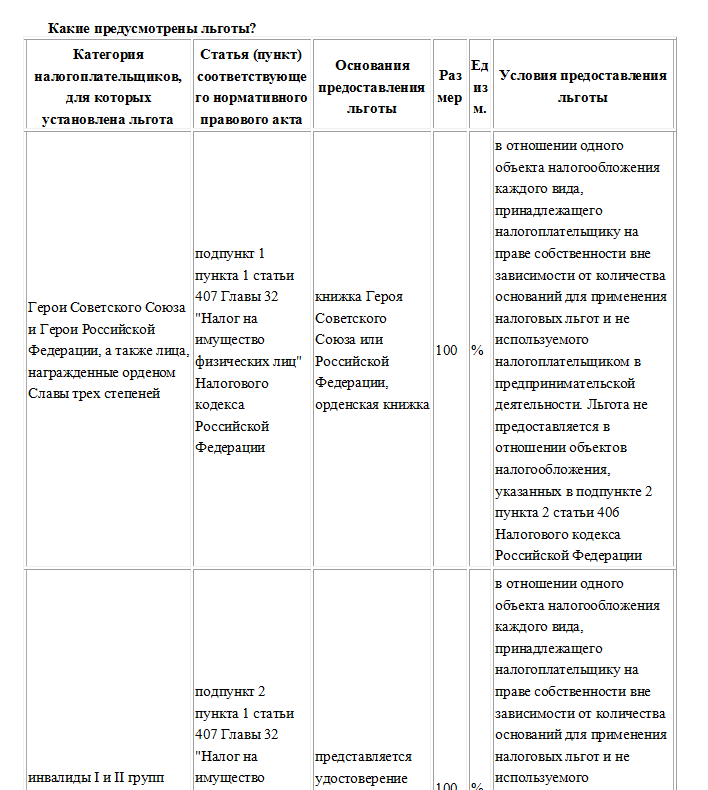

Кто имеет право на привилегию

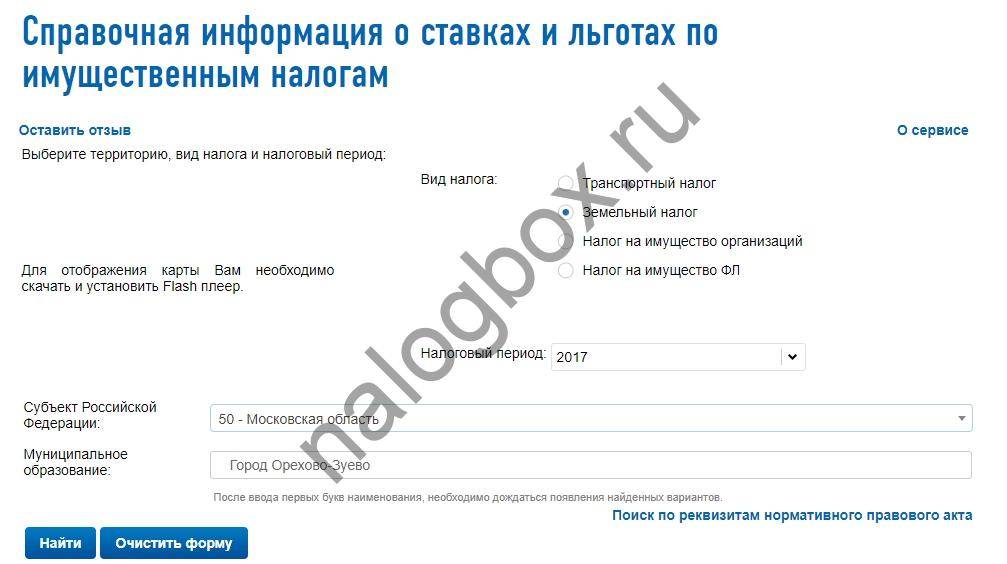

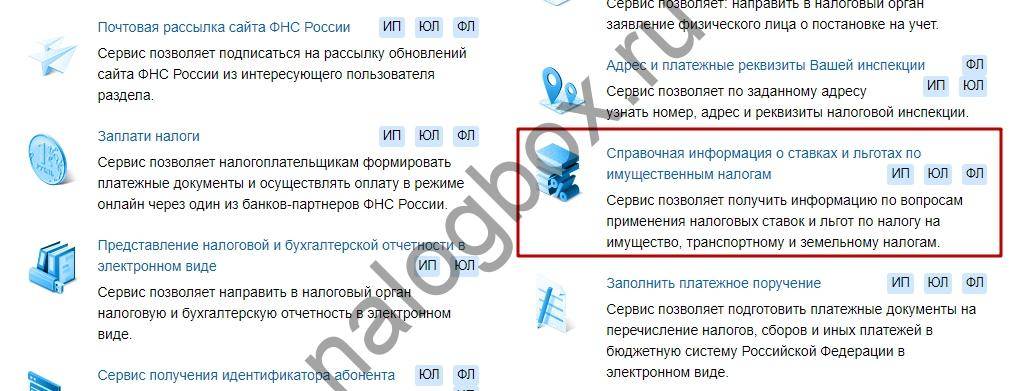

Для того чтобы понять собственникам земельных наделов, на какие привилегии они могут претендовать, в первую очередь стоит узнать о местных преференциях. Данную информацию можно узнать по вашему региону на сайте ФНС.

Для того чтобы понять собственникам земельных наделов, на какие привилегии они могут претендовать, в первую очередь стоит узнать о местных преференциях. Данную информацию можно узнать по вашему региону на сайте ФНС.

Если владелец з/у попадает под установленные муниципалитетом льготы, то он вправе их использовать вместе с определенными на федеральном уровне.

Если не попадает, то платеж за землю придется выплачивать в полном объеме.

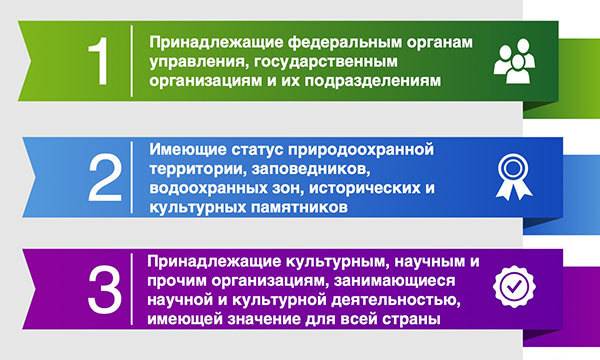

Полное освобождение от уплаты налога

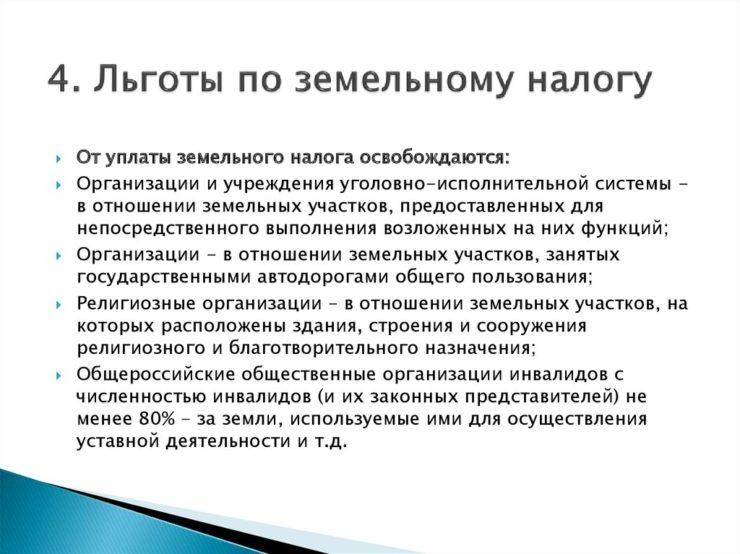

В ст. 395 НК РФ приведен краткий список категорий лиц, которые полностью освобождены от платежей по ЗН. К ним относятся:

В ст. 395 НК РФ приведен краткий список категорий лиц, которые полностью освобождены от платежей по ЗН. К ним относятся:

- Коренные жители, проживающие на Крайнем Севере, Дальнем Востоке и в Сибири и относящиеся к малочисленным народам;

- Общины вышеперечисленных народностей, которые используют землю для того, чтобы сохранить уклад их жизни и традиционные промыслы.

Также не платят налог на землю люди, взявшие земельные участки в аренду или получили право на безвозмездное пользование наделом на определенное время.

Внимание! Федеральными законопроектами не предусмотрены иные категории граждан, которые вправе претендовать на преференции в области земельного налогообложения. Местные управленческие органы имеют полное право расширить перечень льготников по ЗН

Местные управленческие органы имеют полное право расширить перечень льготников по ЗН.

Скачать для просмотра и печати:

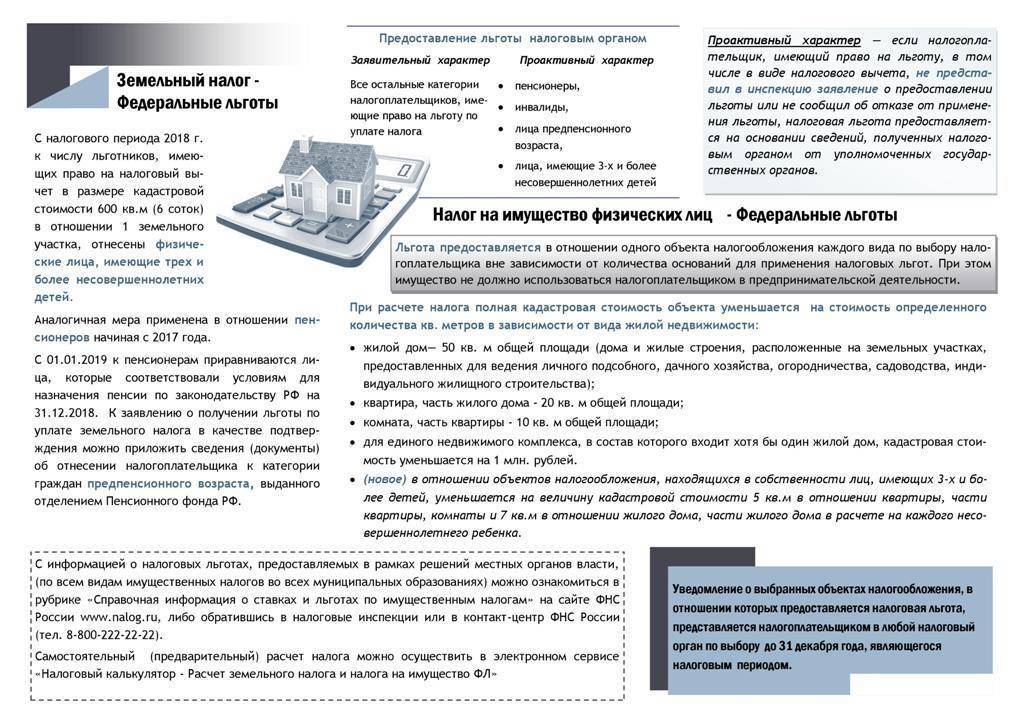

Уменьшение базы налогообложения

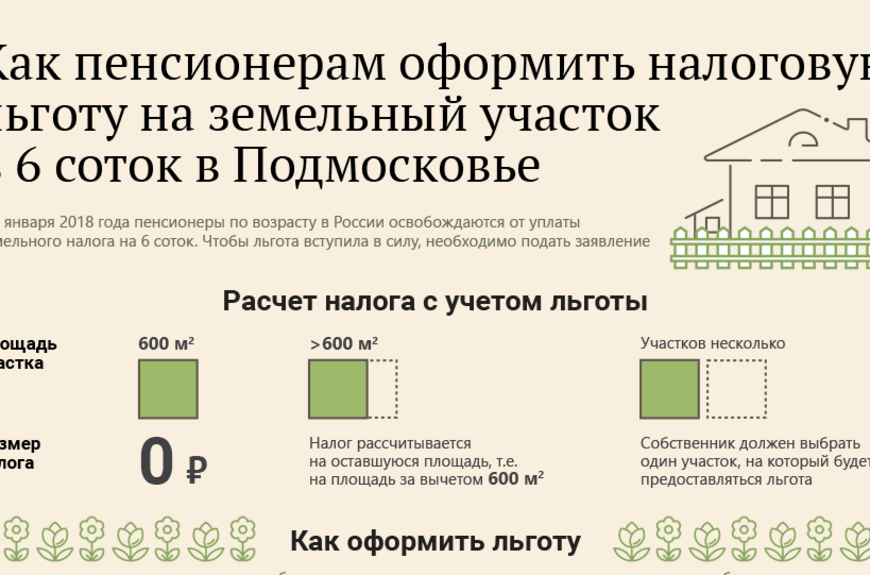

НК страны предусмотрел целый круг лиц, в отношении которых база (цена земельного надела) ранее: до 1.01.2018 г., могла быть снижена на 10 000 руб. при исчислении ЗН. Сейчас вместо этой нормы действует так называемый налоговый вычет. Он предусматривает не учитывание при определении налоговой базы земельного участка (его части) в размере 6 соток (600 кв. м). Эта привилегия распространяется только на 1 участок земли, который находится на территории одного муниципалитета.

Снизить стоимость участка земли на 10 000 руб. имеют право:

- ветераны ВОВ, а также лица, ставшие инвалидами в результате участия в ней или других военных событиях;

- жертвы атомных аварий или других техногенных катастроф, а также их ликвидаторы и подвергшиеся лучевой болезни;

- нетрудоспособные граждане, имеющие I и II группу инвалидности, в том числе, и инвалиды с детства;

- герои СССР и РФ и кавалеры ордена Славы всех степеней;

- пенсионеры и предпенсионеры достигшие 60 и 55 лет (мужчины и женщины).

Такой налоговый вычет с 2018 года действует и для граждан, имеющих трех и более несовершеннолетних детей (пп. 10 п. 5 ст. 391 НК РФ; ч. 6 ст. 3 Закона от 15.04.2019 N 63-ФЗ).

Если участок соответствует этому размеру (в 6 соток) или не превышает его, то он полностью освобождается от налогообложения. Если же превышает, то расчет налога идет только с параметров свыше 600 кв. м.

Такие привилегии есть у всех вышеперечисленных льготников, а также у пенсионеров и членов семьи военных, потерявших кормильцев.

Важно! Для получения вышеописанной референции следует направить удостоверяющие ее документацию в ФНС. Провести такое мероприятие следует до наступления февраля, в противном случае платеж будет начислен в полном объеме

О появлении нового льготного имущества необходимо уведомлять ИФНС до 1 ноября впервые наступившего для этой недвижимости льготного периода. Также следует учесть тот факт, что льготы имеют заявительный характер и не применяются автоматически. А это значит, что к предыдущему периоду они могут быть применены только в отношении 3 предыдущих лет. Поэтому о фиксации своего права необходимо позаботиться заблаговременно.

Как подсчитать самостоятельно?

Арендная плата, базируясь на кадастровой стоимости, определяется, исходя из следующих категорий:

- экономическая целесообразность;

- категория земель и ВРИ (вид разрешенного использования);

- недопущение ухудшения экономического состояния арендаторов;

- предполагаемая доходность земельного участка.

К тому же при сдаче земельных участков в аренду учитывается необходимость содействия государства социально-значимых видов деятельности.

Тем категориям граждан, которые освобождены от земельного налога, предполагается снизить или освободить от арендной платы.

Органы местного самоуправления принимают решение по определению арендной платы.

Они действуют только в рамках федеральных законов и не должны самочинно устанавливать корректирующие коэффициенты.

В противном случае они ограничивают интересы и права арендаторов.

Корректирующий коэффициент

В Постановлении Правительства отдельным пунктом выделены правила, согласно которым определяется порядок расчета арендной платы.

В отношении разных участков эти данные составляют:

- Если физическое или юридическое лицо освобождено от уплаты земельного налога согласно налоговому законодательству, то КК составляет 0,01%.

- Физическое лицо, имеющее право на уменьшение налоговой базы, платит арендную плату с КК 0,01%. При этом в результате уменьшения налоговая база приравнивается к нулю.

- Корректирующий коэффициент равен 0,01% при расчете для физического лица, которому по закону положено уменьшение налоговой базы. Эта ставка устанавливается тогда, когда налоговая база больше размера налогового вычета.

- КК равняется 0,01%, когда речь идет об аренде земель, выведенных из оборота, но согласно закону передан в аренду.

- КК равен 0,01 процента, если участок загрязнен радиоактивными отходами и другими вредными веществами.

- Такой же коэффициент предусмотрен для земельных участков, если они переданы для размещения Посольства и Консульства иностранных государств.

- КК равен 0,6 процента в случае, если участок предоставлен гражданину для строительства ИЖС, садоводства, огородничества, ведения личного подсобного и дачного хозяйства, выпаса с/х животных и сенокоса.

- Коэффициент равен 0,6% в случае предоставления участка в аренду фермерскому хозяйству.

- Такой же КК предусмотрен для тех, кто берет землю с целью осуществления любой сельскохозяйственной деятельности.

- КК равен 1,5%, если арендатором является:

- лицо, которое имеет право на предоставление бесплатного земельного участка;

- лицо, заключивший с органами местного самоуправления договор на развитие территории;

- у кого есть право на внеочередное получение земельных участков;

- юридическое лицо, с которым заключен договор о строительстве жилья.

- Корректирующий коэффициент равен 2 процентам при проведении арендатором работ, связанных с использованием недр.

Годовой подсчет

Формула расчета очень проста. Она базируется на кадастровой стоимости.

Годовая плата считается по формуле: Ар = КС х КК, где:

- Ар — арендная плата за год;

- КС — кадастровая стоимость земельного участка;

- КК — корректирующий коэффициент.

Например, фермеру нужно рассчитать предстоящую арендную плату за земельный участок. На этом участке он предполагает разводить свиней и организовать сенокос и выращивание овощей.

Полная кадастровая стоимость участка, куда вошли площадь, ВРИ и категория, рельеф, расположение, удаленность от города, равна 2 миллионам рублей. КК — 0,6%. Перемножаем эти два значения: 2 000 000 х 0,6% = 12 000

Получаем 12 тысяч рублей.

Для частных лиц и организаций

ничем не отличается друг от друга

Как правило в расчет принимается деятельность компании и его предполагаемая прибыль, а не форма.

Расчет формулы производится по правилам, указанных в земельном законодательстве.

Они зависят от того, какой деятельностью будет заниматься частное лицо или организация, то есть — от корректирующего коэффициента.

Плюсы и минусы способа

Основным плюсом этого способа расчета является его простота. Достаточно знать свой коэффициент и несложно будет узнать годовую арендную плату.

Сложность чаще всего заключается в том, что кадастровая стоимость оценивается раз в 3-5 лет и может существенно измениться.

Что делать, если налоговое уведомление не пришло

Статьи 6.1 и 52 Налогового кодекса устанавливают, что уведомление должно быть вручено налогоплательщику надлежащим образом. К способам вручения относят:

- личное вручение (под расписку о получении);

- через заказное письмо с уведомлением о вручении;

- через личный кабинет налогоплательщика.

То есть налоговые органы должны быть уверены в том, что уведомление вручено адресату, никому другому в руки оно не попадёт, и исполнительный орган сможет доказать вручение, если возникнет спорная ситуация. Если у плательщика имеется личный кабинет, то письмо пришлют в электронной форме. Практически у всех предпринимателей есть личный кабинет, поэтому, если наиболее удобным способом получения письма становится бумажный вариант, нужно написать об этом в налоговую через тот же личный кабинет. Но для того, чтобы воспользоваться такой опцией, нужно получить усиленную подпись. Для этого можно лично обратиться в налоговую. В дальнейшем, подпись может пригодиться ещё несколько раз, а услуга является бесплатной. Порядок регулирования налоговой переписки подобного рода подробно регламентирован Письмом Налоговой службы РФ (N БС-4–11/15377) от 22.08.2016 г.

Если размер налога не превысил 100 рублей, то уведомление не направляется. А также, в соответствии со статьёй 52 НК РФ, плательщик не получит письмо, если земельный участок освобождён от налогообложения в связи с применением льготы.

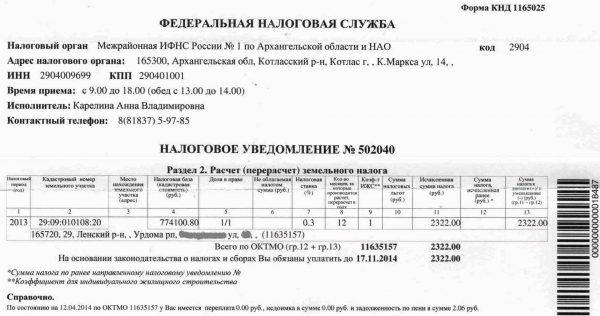

Уведомление представляет собой письмо, в котором указаны реквизиты плательщика, сумма исчисленного налога и т.д

Иногда случается так, что налоговая вовремя направила уведомление, но плательщик всё же не получил письмо. Это может быть связано, например, с временным отсутствием доступа к личному кабинету налогоплательщика. В таких случаях ответственность ложится на плательщика (ст.122 НК РФ). Таким образом, если вы примерно знаете сроки получения письма, но оно так и не доставлено, нужно придерживаться следующего плана:

- Обращение в налоговую службу за уведомлением.

- Уведомление налоговой службы о наличии у вас объектов налогообложения.

Для самостоятельного полученимя уведомления можно обратиться в отделение налоговой, которое наиболее удобно территориально плательщику. Например, по месту жительства или по месту нахождения участка. А также можно направить просьбу через личный кабинет. Статья 23 НК РФ гласит, что если уведомление так и не было получено, то плательщик обязан уведомить об этом ФНС до конца года, следующего после отчётного. Плательщик также обязан предоставить сведения о наличии земельного участка, а информацию об этом объекте необходимо подкрепить удостоверяющими справками:

- свидетельство о регистрации;

- договоры (в том числе купли-продажи);

- спраки, выписки и т.д.

До 2017 года, когда налогоплательщик направлял в налоговую сведения о принадлежащем ему участке, то налоговая не могла назначить уплату сбора за предыдущий год, если до этого налог не уплачивался. А сейчас Федеральный закон 52-ФЗ устанавливает, что налоговая может истребовать налог за 3 предыдущих года. Разумеется, данное правило распространяется на те земли, право на которые возникли ранее, чем за 3 года до момента уплаты налога. Например, в январе 2017 года был приобретён участок. В 2019 году налоговый орган пришлёт уведомление с расчётом налога только за 2 года (ранее — нельзя).

Сведения о возникновении объекта налогообложения нужно направлять в виде сообщения по почте заказным письмом или вручать лично. При личном вручении нужно попросить инспектора выдать расписку о приёме документа. Расписка станет гарантом того, что ваше сообщение не «потеряется».

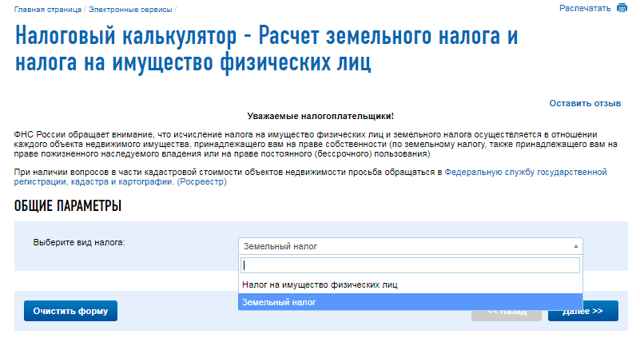

Как рассчитать налог на земельный участок для физических лиц?

Несмотря на то, что уведомление и квитанция предоставляется налоговиками в готовом виде, многие граждане сомневаются в правильности начислений и стремятся контролировать процедуру начисления платежей. Для этого следует ознакомиться с порядком расчёта и сопровождающими его нюансами.

Базовым основанием расчёта земельного налога по кадастровой стоимости является статья 388 Налогового кодекса РФ. Для проведения расчётов потребуются некоторые сведения.

Итак, размер земельного налога зависит от:

- год рассчитанного налога;

- размер налоговой базы, соответствующей общей кадастровой стоимости ЗУ;

- налоговая ставка, установленная муниципалитетом для данной категории ЗУ;

- льготы (при наличии таковых).

Так как в течение года допустима переоценка массива земель в регионе, требуются актуальные сведения. Кадастровая стоимость устанавливается по завершении переоценки – до новой ревизии. Узнать её можно как из кадастрового паспорта, так и путём получения соответствующей выписки из данных ГКН. Налоговая ставка и льготы устанавливаются на федеральном и региональном уровнях власти. Эти сведения можно получить в администрации населённого пункта.

Сколько процентов?

Вначале определяют показатели для проведения расчётов. Налоговая база высчитывается из удельной стоимости квадратного метра земли в месте расположения участка, умноженной на общую площадь. Произведение этих чисел даст точное определение налоговой базы, из которой выводится процент налоговой ставки.

Таковая составляет до 0,3% для земель:

- ЛПХ;

- ИЖС.

Для остальных категорий земель допускается её повышение – до 1,5%. Налоговая ставка устанавливается органами власти, на основании ст. 394 НК РФ.

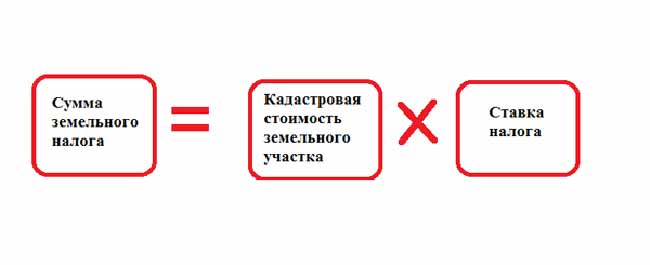

Искомое число – налоговая сумма. Она высчитывается по формуле, установленной регламентом ст. 396 НК РФ и составляет произведение налоговой базы и налоговой ставки.

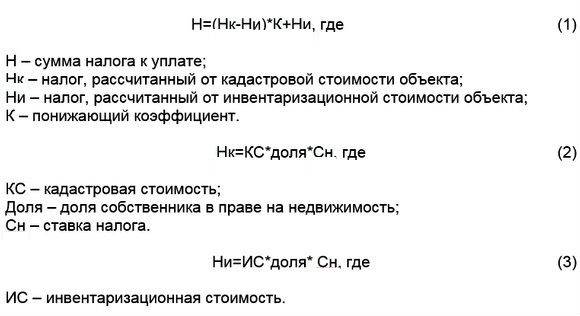

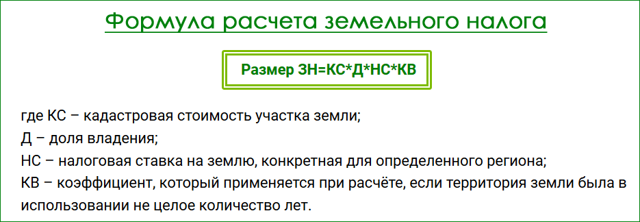

Формула расчета земельного налога

Земельный налог = Кадастровая стоимость * Размер вашей доли * Налоговая ставка * Коэффицент владения ЗУ (в случае владения ЗУ < 1 года)

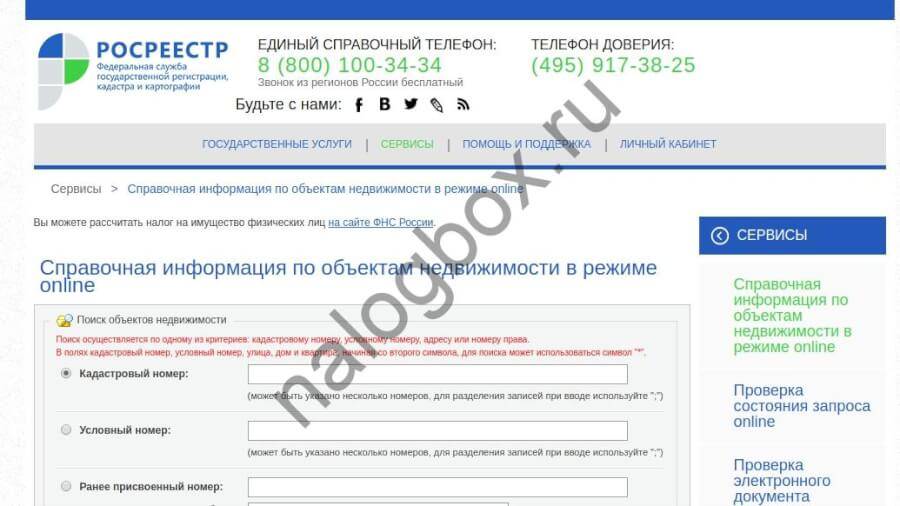

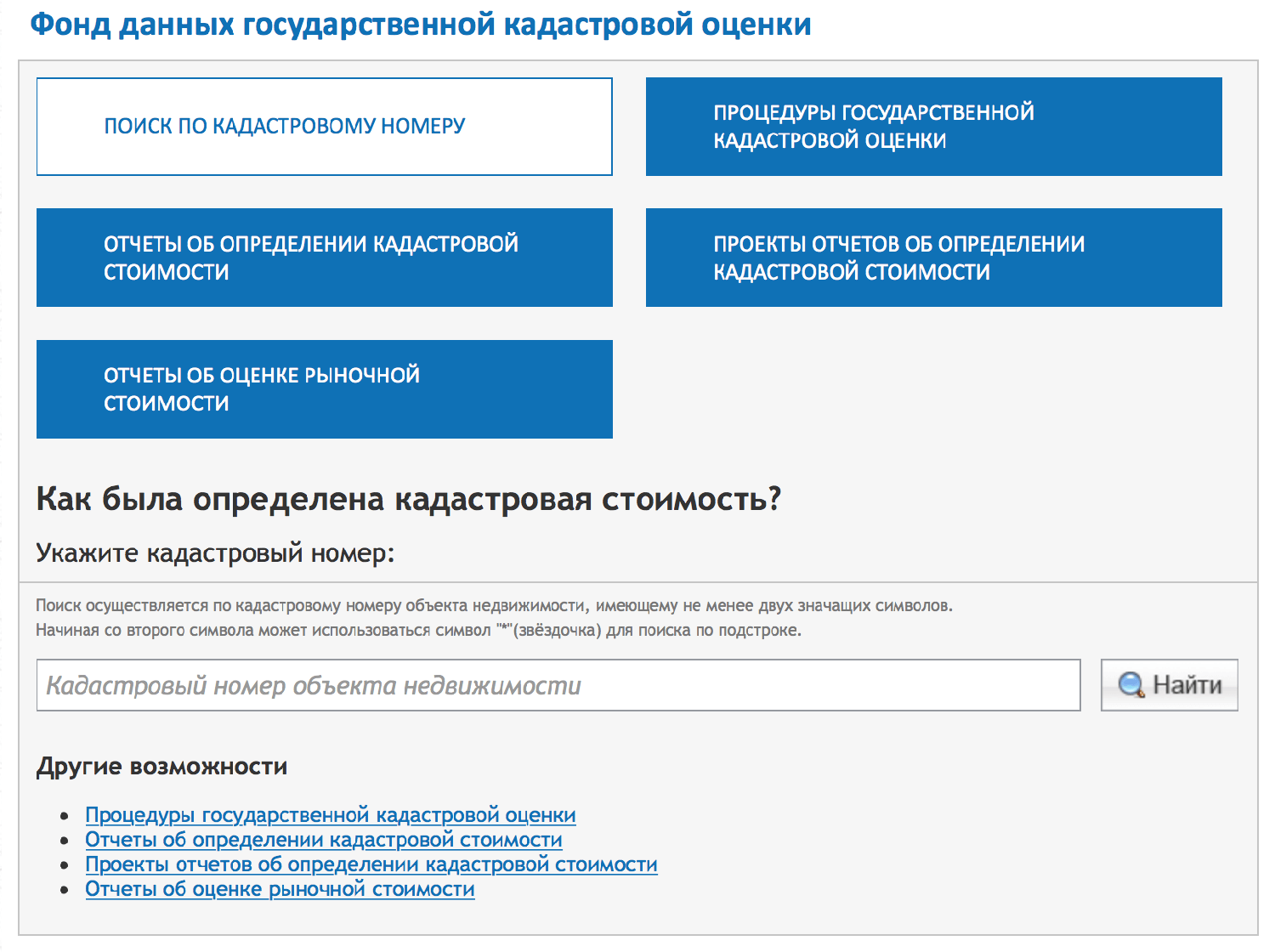

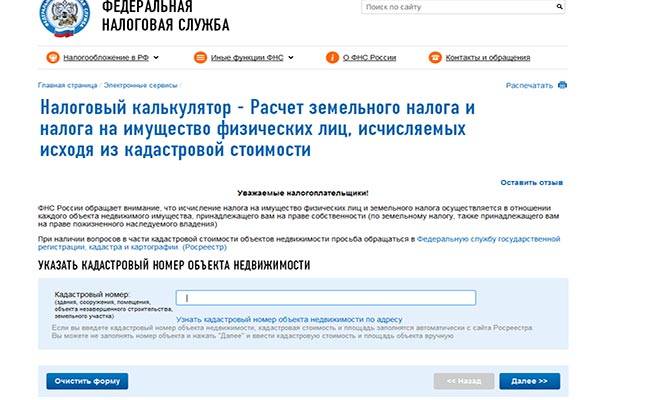

Кадастровую стоимость вы можете узнать на сайте Росреестра или в публичной кадастровой карте

Пример, как рассчитать земельный налог по кадастровой стоимости:

- Стоимость квадратного метра земли – 10 тысяч рублей, а общая площадь надела – 6 соток. Соответственно, общая кадастровая стоимость ЗУ равна 60 000.

- Если допустить, что это надел из числа земель сельскохозяйственного назначения, налоговая ставка может составлять 0,3% общей площади ЗУ.

- Сумма налога будет равна 0,3 процента от 60 000 рублей. Это составит 180 рублей налоговой суммы в год.

Если собственник имеет региональные льготы – из этой суммы высчитывается размер субсидий по льготам. Подробнее о льготах для пенсионеров.

Налог на земельный участок высчитывается только из кадастровой стоимости ЗУ. Поэтому, говоря о методиках расчета налога на ЗУ, можно смело утверждаться, что есть лишь один способ рассчитать налог. Рыночная стоимость увеличила бы сумму налога, что не даёт преимуществ собственникам земельных участков. Поэтому, если по какой-либо причине после переоценки кадастровая стоимость приравнивается к рыночной, владельцы ЗУ стремятся её оспорить.

Таким не самым простым способом рассчитывается земельный налог для физических лиц. Но вам стоит знать о том, что сумма налога может быть фиксированной!

Фиксированная сумма налога

Налог для физических лиц всегда имеет гибкую, плавающую ставку. Она может измениться по ряду причин, как правило – в сторону увеличения. Связано это как с инфляционным коэффициентом и девальвацией рубля, так и с иными процессами.

Такие изменения не всегда удобны лицам, которые имеют огромные территории под сельскохозяйственное производство. Иногда ситуация доходит до того, что индивидуальный предприниматель оказывается на грани банкротства.

Одна из мер, которую может предоставить местная администрация, если она заинтересована в развитии данного производства в своём населённом пункте – заморозить рост суммы налога сроком на 3 года или 5 лет. Такие преимущества следует обсуждать с главой местной администрации населённого пункта, с привлечением документации, подтверждающей:

- возникшие затруднения;

- неоспоримую пользу, которую приносит предпринимательская деятельность.

Естественно, данные меры не распространяются на все аналогичные ситуации, а скорее – являются исключением из правил. Ту же процедуру граждане могут провести через суд, если администрация не выдала соответствующего разрешения.

Если у вас все получилось советуем обратиться к нашей пошаговой инструкции по порядку уплаты налога и успеть все оплатить вовремя и без ошибок! Если вы не знакомы с правильным составлением декларации — мы вам поможем!

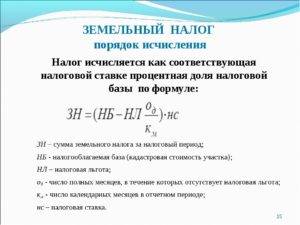

Как рассчитать налог на жилой дом в 2020 году

По образу и подобию земельного налога (пример выше) мы можем выяснить как уплатить налог на жилой дом. Это тоже местный налог, так называемый имущественный. Уплата налога на жилой дом регламентируется главой 32 Налогового кодекса.

На сегодняшний момент, налог на жилой дом определяется исходя из кадастровой стоимости жилого дома. При этом плательщики налога освобождаются от уплаты за 50 квадратных метров общей площади этого жилого дома. (п.5 ст. 403 Налогового кодекса).

Подробно о том, как рассчитывается налог по кадастровой стоимости жилого частного дома, читайте в отдельной статье.

Порядок уплаты налога

После изменения кадастровой стоимости участка плательщику необходимо предпринять ряд следующих действий:

- Подготовка документов с новой кадастровой стоимостью. Стоит учесть, что данные о произошедших изменениях обязательно должны быть занесены в реестр и закреплены документально. Только в этом случаев становится возможным пересчет величины земельного налога.

- Подача документов в ИФНС. Обращаться необходимо в то отделение инспекции, где собственник земли состоит на учете в качестве плательщика земельного налога. Там же можно и получить подробную консультацию относительно того, когда именно будет применяться новая кадастровая стоимость — с текущего года или уже со следующего.

- Ожидание уведомления из налоговой с суммой к оплате. Данный этап распространяется только на физ лиц (граждан и ИП), юрлица обязаны рассчитывать этот показатель самостоятельно.

В большинстве случаев сотрудники инспекции применяют для расчетов новую стоимость со следующего налогового периода, с чем плательщики соглашаются далеко не всегда.

В такой ситуации единственным вариантом решения проблемы является обращение в суд, где и будет точно установлено, когда именно должна применяться новая кадастровая стоимость.

Стоит отметить, что именно судебная практика и является определяющим фактором при

Таким образом, изменение кадастровой стоимости земельного участка существенно влияет на величину и порядок расчета налога, который выплачивается с данного объекта недвижимости.

Причем это влияние может быть как в сторону увеличения, так и в сторону уменьшения, от чего напрямую зависит, с какого именно налогового периода данные изменения смогут быть применены.

От чего зависит размер?

Налог на землю под ИЖС рассчитывается как произведение налоговой базы на ставку в процентах. Соответственно, размер налога зависит от:

- кадастровой стоимости участка;

- ставки налога.

В свою очередь, кадастровая стоимость участка под ИЖС зависит от:

- региона;

- конкретного расположения в регионе (например, от удалённости от центра);

- вида разрешённого использования;

- наличия построек (незавершённого строительства).

Подпунктом 1 пункта 1 статьи 394 НК РФ в отношении рассматриваемой категории земель установлена максимальная ставка в размере 0,3%. При этом на местном уровне ставки могут отличаться от прописанной в кодексе.

Почему это происходит, и какие размеры предусмотрены в конкретных населённых пунктах, рассмотрим в следующем пункте.

Налоговое уведомление

Физическим лицам земельный налог рассчитывает налоговая служба, после чего направляет по их адресу места жительства уведомление, в котором содержится информация о размере налога, сроке его оплаты и т.д.

Налоговые уведомления в 2020 году за 2020 год будут направлены жителям России в период с апреля по сентябрь

В случае обнаружения ошибочных данных

в уведомлении, необходимо написать в налоговую службу заявление (бланк заявления направляется вместе с уведомлением). После подтверждения этих данных будет сделан перерасчет суммы налога и в адрес налогоплательщика направлено новое уведомление.

Налоговое уведомление не пришло

Многие владельцы земельных участков ошибочно полагают, что если им не пришло уведомление из налоговой службы, тогда земельный налог платить не нужно. Это не так

C 1 января 2020 года вступил в силу закон, согласно которому налогоплательщики в случае неполучения налоговых уведомлений обязаны самостоятельно сообщать

в налоговый орган о наличии у них объектов недвижимого имущества, а также транспортных средств.

Вышеуказанное сообщение, с приложением копий правоустанавливающих документов, необходимо предоставить в ИФНС в отношении каждого объекта налогообложения однократно в срок до 31 декабря года следующего года. Например, если земля была куплена в 2018 году, а уведомлений по ней не приходило, то в ИФНС предоставить информацию необходимо в срок до 31 декабря 2019 года.

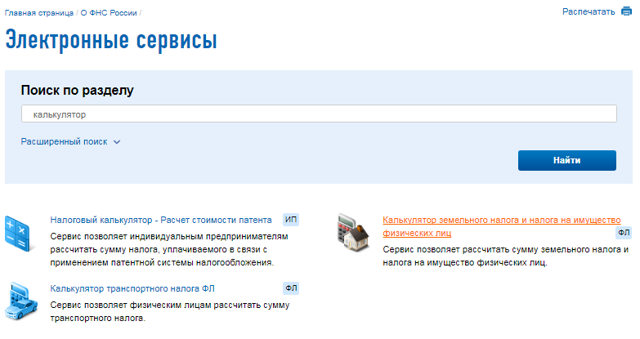

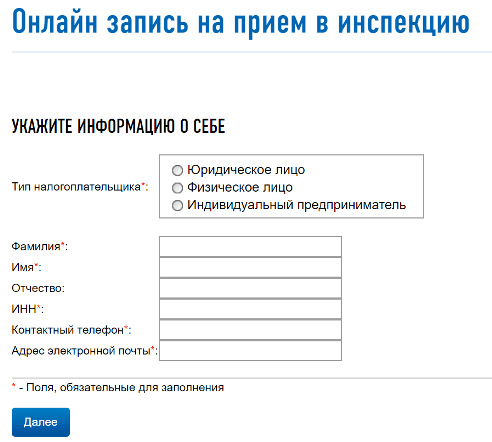

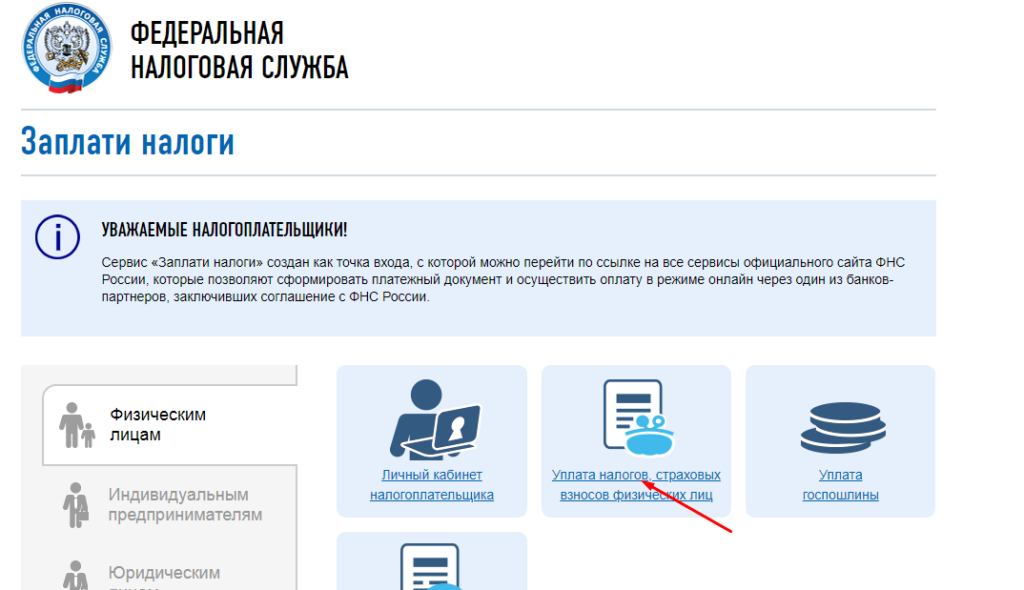

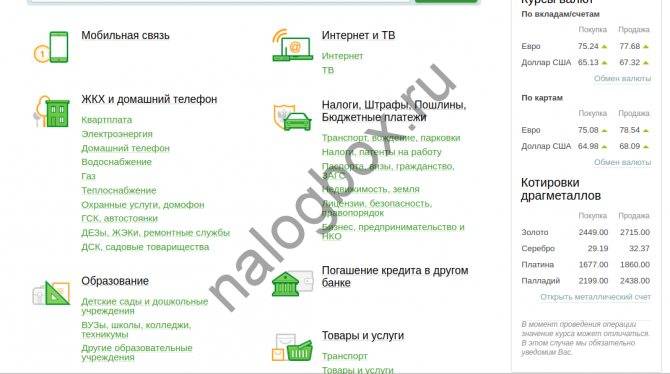

Поэтому, в случае неполучения уведомления, ФНС рекомендует проявлять инициативу и обращаться в инспекцию лично (для онлайн записи на приём можно воспользоваться этим сервисом).

Как узнать налоговую ставку на землю

Любой налогоплательщик обладает правом знать конкретную налоговую ставку, применяемую к его участку земли.

Если вдруг эта ставка не соответствует той, по которой гражданин или юрлицо платили земельный налог, они вправе предъявить претензию о нарушении установленных правил.

Для того чтобы уточнить имеющуюся налоговую ставку, можно прибегнуть к нескольким способам:

После выяснения налоговой ставки, лучше уточнить категорию земельного участка.

Такие сведения можно узнать из:

- официальной выписки из ЕГРН, которую можно заказать в отделении Росреестра;

- официального сайта Росреестра;

- кадастрового паспорта либо свидетельства, подтверждающего право собственности.

Далее необходимо сопоставить категорию земель и установленную налоговую ставку, чтобы при расчете получить точную сумму подлежащего к уплате земельного налога.

Уточнение налоговой ставки всегда важно для любого налогоплательщика, поскольку от этой величины напрямую зависит размер уплачиваемого налога за землю. https://www.youtube.com/embed/BYsDdnXOtCY

Особенности расчета налога на земельные участки, предназначенные для строительства жилья

Для ускорения строительства жилья, а также для исключения злоупотреблений правом на пониженную налоговую ставку государством предусмотрены повышающие коэффициенты при расчете земельного налога с участков, предназначенных для жилищного строительства (пп. 15, 16 ст. 396 НК РФ).

Налог с таких участков, кроме предназначенных для ИЖС, осуществляемого физлицами, в первые 3 года с даты регистрации права на участок уплачивается с коэффициентом 2.

Если в течение 3 лет дом будет построен и зарегистрирован, налог пересчитывается с коэффициентом 1. Излишне уплаченный за период строительства налог возвращается налогоплательщику.

Если же стройка продлится дольше 3 лет, то с четвертого года и до окончания строительства применяется коэффициент 4.

Граждане, получившие землю под ИЖС и не построившие жилье в течение 10 лет с даты регистрации права на участок, начиная с одиннадцатого года и до окончания стройки должны будут уплачивать налог в двойном размере.