За кем закрепляется право распоряжения

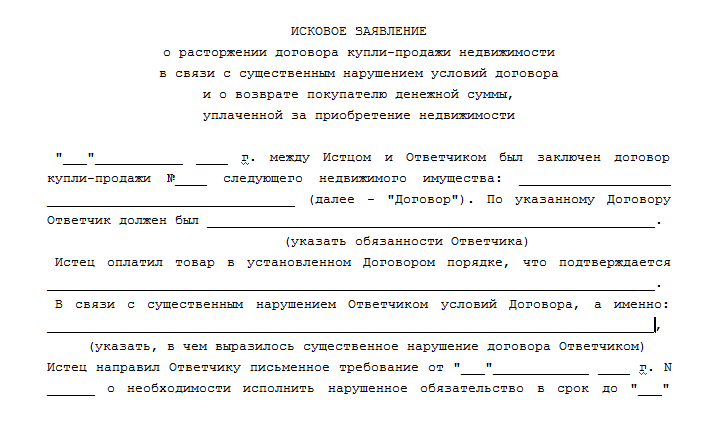

Как оформить невостребованный земельный участок? Муниципальные образования подают исковое заявление в суд о признании право оформления в собственность муниципалитета данных паев. После вступления в силу судебного решения о признании владельцем такой земельной площади муниципальные образования, наступает право на регистрацию полученной собственности.

Пройдя весь процесс узаконивания недвижимого имущества, администрация сельского совета имеет право распорядиться им следующим образом:

Первый путь предусматривает обязательное информационное оповещение о возможности приобрести землю умерших, неимеющих наследников, или граждан, нежелающих ответственно распоряжаться своим имуществом.

Преобладающим правом выкупа такого участка могут воспользоваться сельхозорганизации либо крестьянские (фермерские) хозяйства, занимающиеся более полугода обработкой земельной долевой площади, в которую входила данная невостребованная земельная доля.

Все эти манипуляции администрация с/с проделывает за свой счет. Только потом выставляет имущество на торги.

Но перед выставлением на продажу «ничейных» долей земли, муниципальное образование проводит оценку этой территории по баллогектарам для полного уточнения стоимости. Все эти манипуляции администрация с/с проделывает за свой счет. Только потом выставляет имущество на торги.

Какие бумаги нужны – полный список

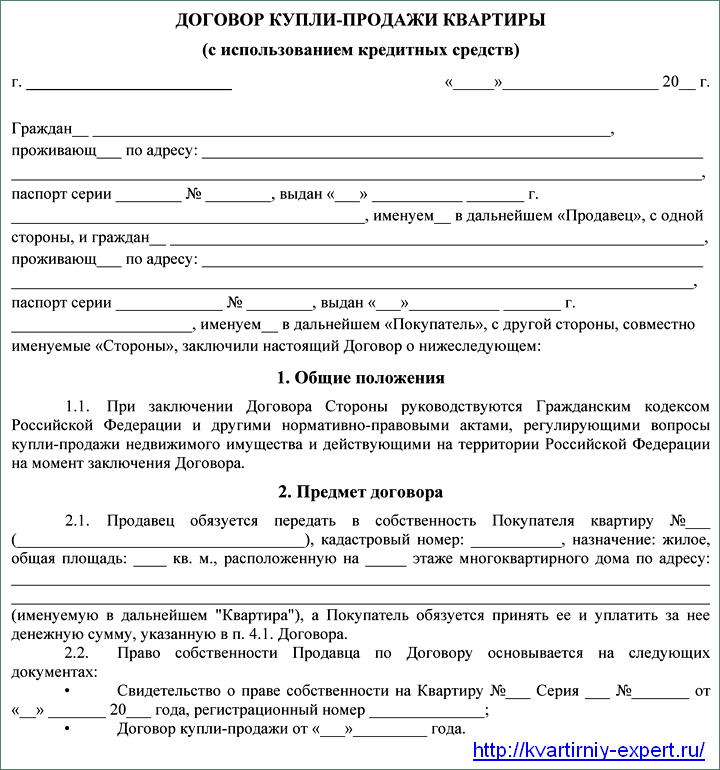

От заемщика требуется предоставить в банк подтверждение своей трудовой занятости, гражданства, дохода, а также имеющейся кредитной задолженности. Документы должны быть представлены в том виде, который требует банк. К примеру, копия трудовой книжки должна быть заверена работодателем, так же как и справка о доходах.

В перечень бумаг, которые нужно будет предоставить в банк, входят следующие:

- анкету-заявление на рефинансирование (оригинал);

- копию паспорта;

- оригинал справки с работы (по форме 2-НДФЛ или банка);

- копию трудовой книжки;

- налоговую декларацию и копию свидетельства о регистрации ИП (если кредит берет предприниматель);

- копию кредитного договора, справку о состоянии задолженности;

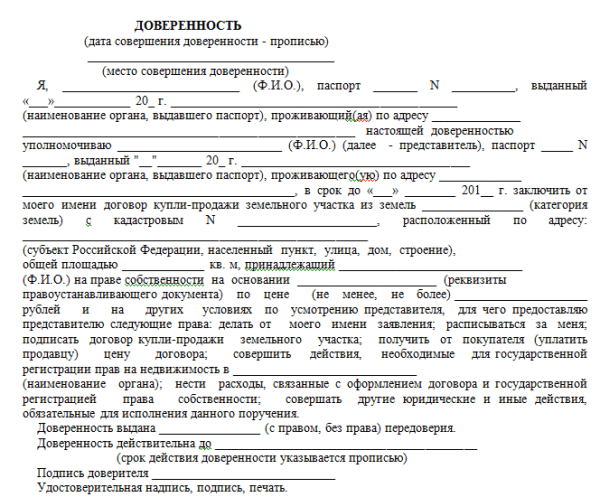

- согласие супруга (и) на сделку;

- отчет независимого оценщика;

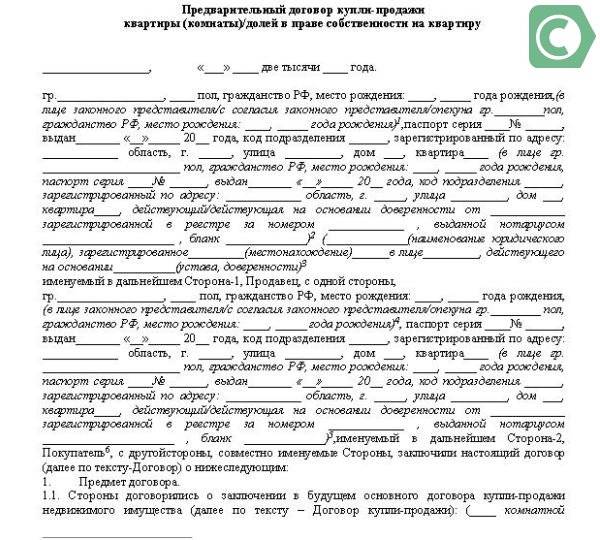

- копии правоустанавливающих документов на недвижимость (договор купли-продажи, ДДУ, договор дарения и пр.);

- расширенную справку ЕГРН (оригинал);

- выписку из домовой книги (оригинал);

- техпаспорт БТИ (оригинал).

Согласие супруга (и) на передачу имущества в ипотеку должно быть заверено нотариусом, а отчет об оценке недвижимости представлен в оригинале и не позднее 6 месяцев с момента подготовки.

Оценивать квартиру заново имеет право только оценщик с соответствующим сертификатом. Очень часто банки сами рекомендуют клиентам дружественные компании, в работе которых полностью уверены. Остальные документы собираются довольно легко. Требуется только заказать их в нужных инстанциях (например, в местном БТИ или отделении Росреестра).

Получение разрешения органов опеки

Разрешение органов опеки и попечительства требуется, если у заемщика есть дети и они при этом являются сособственниками недвижимости. Например, это вполне возможно, если заемщик уже использовал средства материнского (семейного) капитала и соответственно выделил доли в квартире несовершеннолетним.

Разрешение органов опеки представляют собой ответ на обращение родителей в виде заявления. В этом документе заявители просят разрешить вновь передать в залог банку свою недвижимость. Разрешение выдается органами опеки по месту жительства. Оно оформлено на официальном бланке и содержит официальное согласие на поданный запрос.

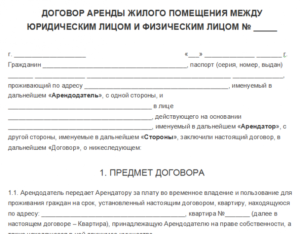

- Скачать бланк заявления в органы опеки на совершение сделки залога жилья

- Скачать образец заявления в органы опеки на совершение сделки залога жилья

Согласии супруга/супруги

Еще один документ, который требуется для рефинансирования — согласие супруга (и) на сделку. Оно нужно в большинстве случаев, если, конечно, у заемщика не оформлен брачный контракт либо кредитный договор не предусматривает его участие, как созаёмщика.

Согласие обязательно заверяется у нотариуса и оформляется для покупки квартиры и для заключения кредитного договора. Для совершения нотариальных действий потребуются паспорта обоих супругов и свидетельство о браке.

- Скачать бланк согласия супруга на рефинансирование ипотеки

- Скачать образец согласия супруга на рефинансирование ипотечного кредита

Если согласие не требуется, в связи с тем, что супруг (а) являются созаемщиком, то невыплаченная ипотека является общим долгом супругов и делится в случае развода и раздела имущества пропорционально долям.

Справка о доходах – виды и содержание

Для подтверждения платежеспособности требуется предоставить справку о доходах по форме 2-НДФЛ либо справку по форме банка. Второй вариант обычно используется в том случае, если на предприятии не вся зарплата выплачивается работникам в виде официального заработка, облагаемого подоходным налогом.

В 2-НДФЛ обязательно указывается официальная зарплата, и удержанные налоги за определенный период времени (минимум полгода). Справка по форме банка представляет собой более упрощенный вариант, возможно даже без информации о налогах. В обоих вариантах справок обязательно указывается должность, название компании, размер ежемесячного дохода, а также контакты работодателя.

Оба документа подписываются руководителем предприятия, главным бухгалтером и заверяется печатью.

- Скачать бланк справки 2-НДФЛ

- Скачать образец справки 2-НДФЛ

- Скачать образец справки по форме банка

На что обратить внимание перед покупкой земельного участка

Гражданам, подобравшим идеальный участок (по их собственному мнению), перед заключением сделки нужно заострить внимание на существенных факторах, которые через годы могут оказать значительное влияние на формирование цены приобретаемого земельного надела. Рассмотрим эти моменты детальней:

Первоначально познакомьтесь с будущими соседями и задайте вопросы относительно текущих дел на данной территории. Следует ненавязчиво узнать о безопасности местности, качестве земли и прочих важных тонкостях, информация о которых доступна лишь тем людям, которые некоторое время проживали в этой местности. Выясните, какие факторы местной земли они считают недостатками, а какие достоинствами. После этого займитесь самостоятельным изучением прилегающей к вашему участку территории

Обратите внимание на наличие подъездных путей и коммуникаций и поинтересуйтесь у жителей, есть ли вблизи производственные базы, способные засорять окружающую среду. Не лишним будет изучить размещенную в СМИ информацию

К примеру, в интернете или в свежей прессе можно найти интересные статьи относительно той местности, в которой вы покупаете земельный надел. В электронных и печатных изданиях могут быть сведения об экологических проблемах местности или обостренной криминальной обстановке.

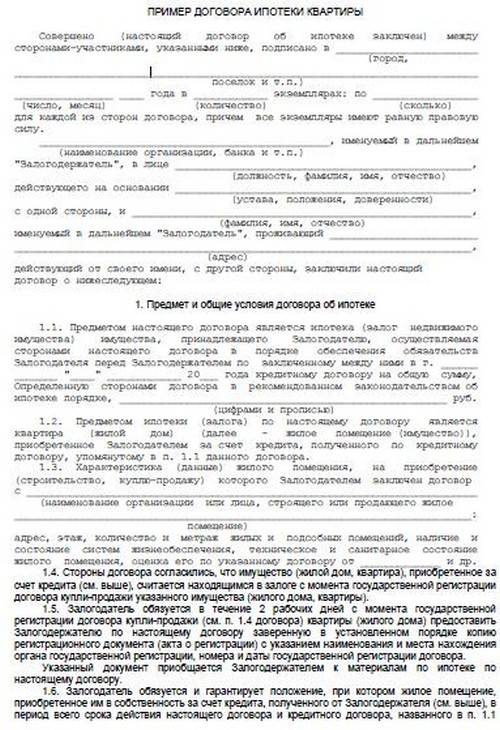

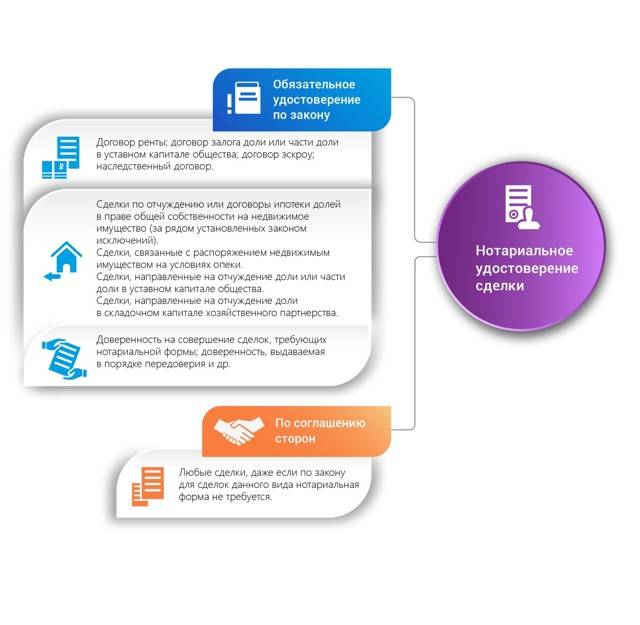

Нотариальное удостоверение

Все ипотечные соглашения должны проходить нотариальное заверение. Для этого нотариус проверяет сам договор на соответствие требованиям законодательства, наличие у сторон сделки полномочий для его подписания.

В ней указывается:

- место и дата удостоверения договора;

- Ф.И.О. нотариуса, название конторы или округа, где он работает;

- указание, что договор был удостоверен и соответствует волеизъявлению сторон;

- утверждение, что личности подписавших документ были проверены нотариусом, соглашение было подписано в его присутствии;

- номер записи в реестре;

- сумма госпошлины;

- величина платы за правовую и техническую помощь;

- печать, подпись, фамилия и инициалы нотариуса.

В нотариальном реестре регистрируется удостоверение.

В нотариальном реестре регистрируется удостоверение.

Указывается:

- дата;

- номер;

- вид действия (удостоверение ипотечного договора);

- стороны сделки;

- другая информация.

Государственная регистрация сделки

Переход права собственности на недвижимость и её правовые обременения подлежат государственной регистрации. Обязанность по соблюдению этих формальностей и сопутствующие расходы ложатся на заёмщика.

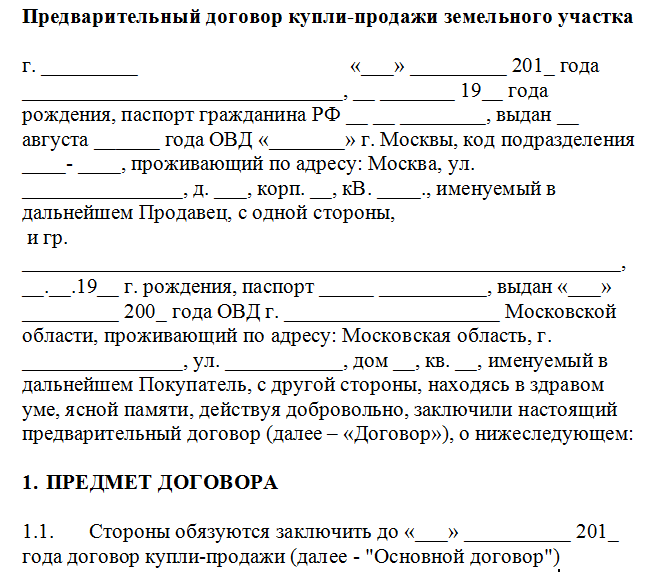

В договоре с банком может быть предусмотрен определённый срок для обращения за государственной регистрацией договора, например, 10 рабочих дней с момента подписания. Заёмщик может сразу зарегистрировать покупку земельного участка и его ипотеку.

Для этого потребуются:

- заявление;

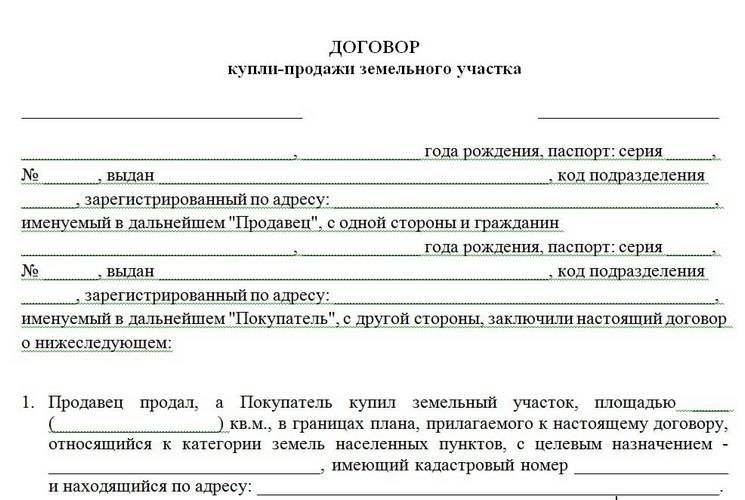

- договор купли-продажи и приложения к нему (2 оригинала);

- соглашение с банком и приложения к нему (2 оригинала);

- паспорт гражданина.

Регистрация занимает 3 рабочих дня (5, если документы подаются через МФЦ). После этого гражданину возвращают его экземпляры кредитного договора и договора купли-продажи с отметками о регистрации.

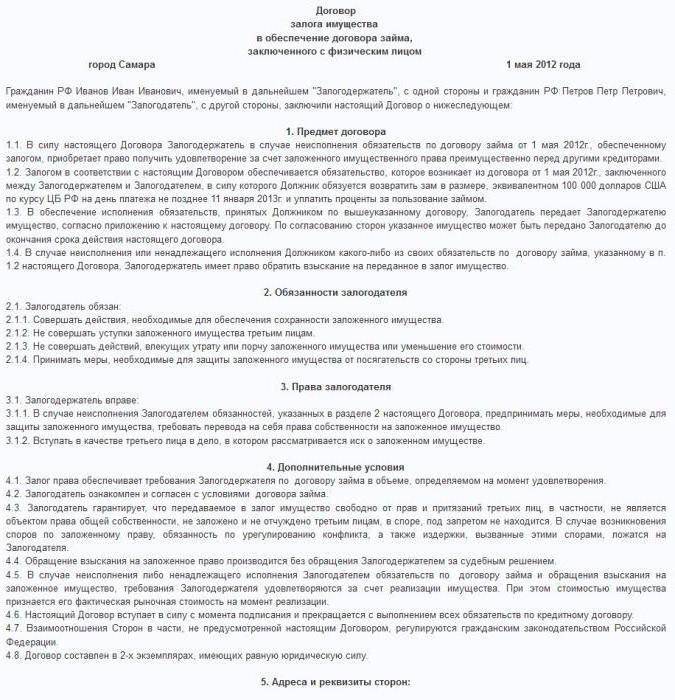

Что такое «дополнительное соглашение»?

Дополнительное соглашение всегда оформляется в письменной форме и со ссылкой на уже оформленный договор.

Структура соглашения:

- реквизиты основного договора (номер, дата, стороны);

- в основной части перечисляются, каких пунктов договора коснутся изменения (пишется старая редакция пункта, затем новая);

- реквизиты сторон (должны совпадать с теми, что указаны в основном договоре).

Обычно допсоглашение представляет собой не более 1-2 страниц формата А4. В договор вносятся одно или несколько важных изменений, не больше.

Законодательно не ограничено количество возможных дополнительных соглашений к договору. Их можно оформлять хоть каждый год, если для этого есть причины.

Где составляется?

Как и основной договор, дополнительное соглашение составляется в банке. Текст готовят юристы, а заемщику остается только прочитать и поставить подпись в заполненном документе или отказаться от сделки.

Дополнительное соглашение также регистрируется в Росреестре (изменения и дополнения вносятся в регистрационную запись об ипотеке). Несоблюдение этого требования влечет недействительность документа. При регистрации в Росреестре заполняются: лист записи об изменениях и графа «документы-основания» регистрационной записи (добавляется новый документ — дополнительное соглашение).

Регистрацией может заняться сам заемщик или представитель банка.

Причины и основания для его составления

Дополнительное соглашение составляется только, если меняется кредитный договор. В основном это правки, но иногда стороны могут добавить и дополнения. Например, при реструктуризации может быть увеличен лимит кредитования на определенную сумму.

Если заемщик был должен 1 млн. рублей, банк при реструктуризации может увеличить эту сумму в размере уже выплаченной задолженности (то есть вернуть задолженность к первоначальному размеру). Делается это естественно только по просьбе самого заемщика, который нуждается в денежных средствах.

Важно! Подписывать дополнительное соглашение стоит очень внимательно. Снижая ставку по кредиту, банки зачастую повышают штрафные санкции за просрочку или «подкладывают» другие невыгодные заемщику условия.. Ипотечный договор оформляется на длительный срок — до 30 лет

За этот период может многое измениться, например, может потребоваться реструктуризация задолженности. В этом случае обязательно оформляется дополнительное соглашение к договору, которое должно быть зарегистрировано в Росреестре

Ипотечный договор оформляется на длительный срок — до 30 лет. За этот период может многое измениться, например, может потребоваться реструктуризация задолженности. В этом случае обязательно оформляется дополнительное соглашение к договору, которое должно быть зарегистрировано в Росреестре.

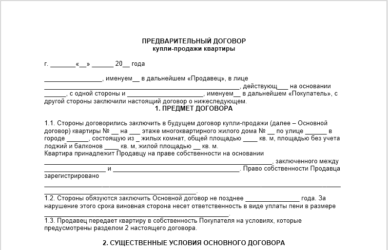

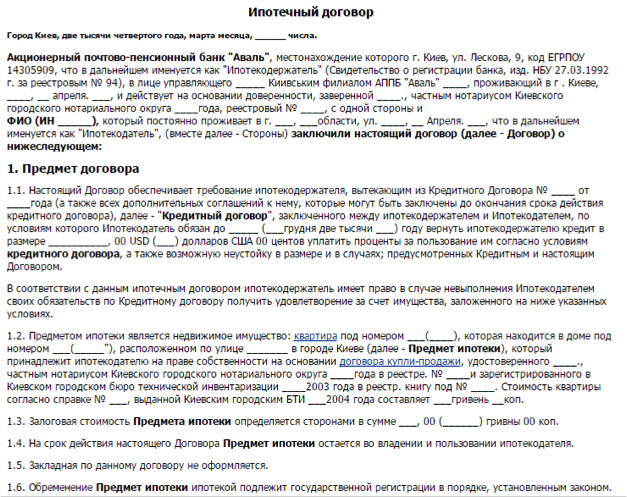

Существенные условия соглашения

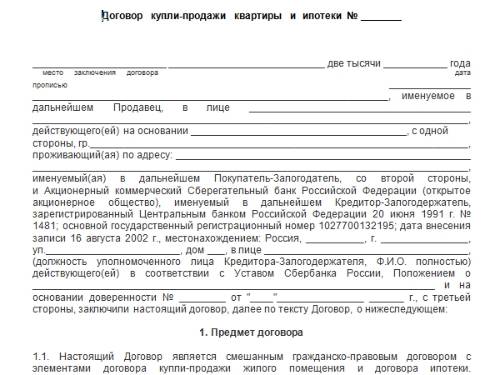

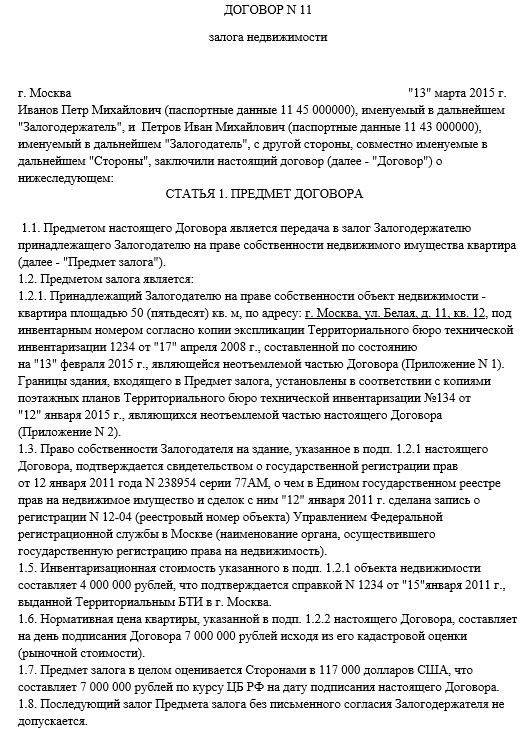

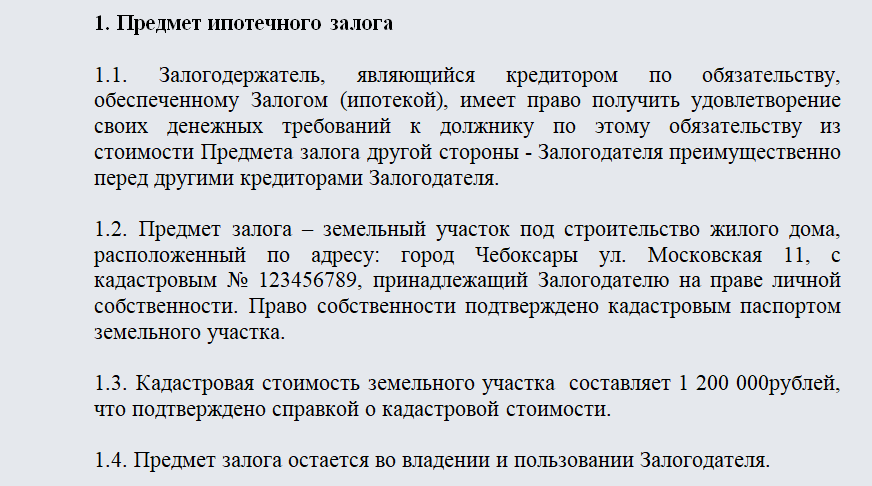

В договоре должны быть описаны:

- предмет ипотеки и его оценка;

- суть обязательства перед банком, его размер;

- порядок исполнения обязательства.

Если любое из указанных условий не будет описано в договоре, соглашение считается недействительным.

Предмет кредитования и его оценка

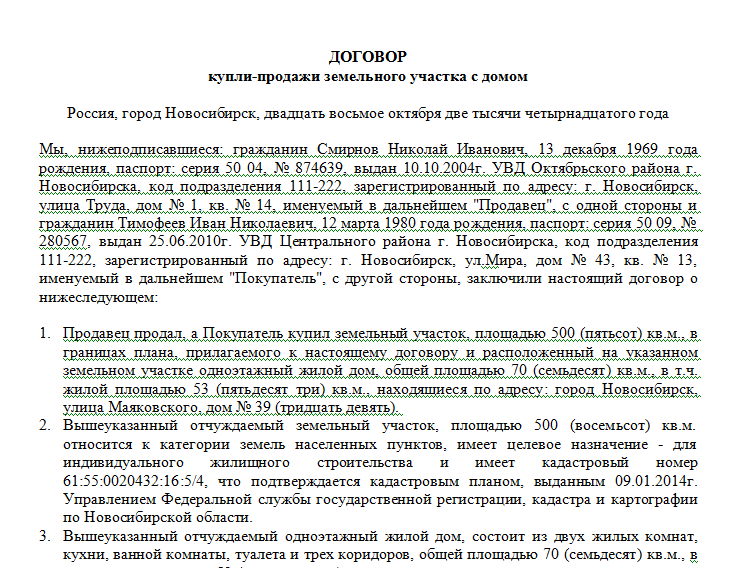

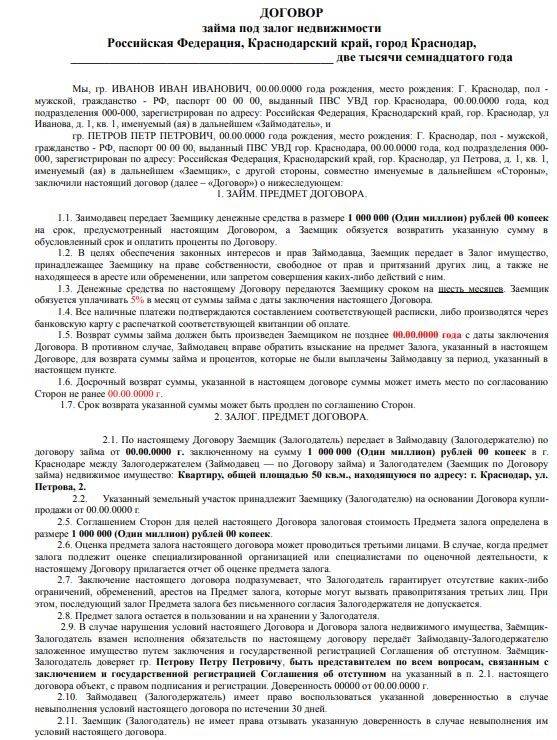

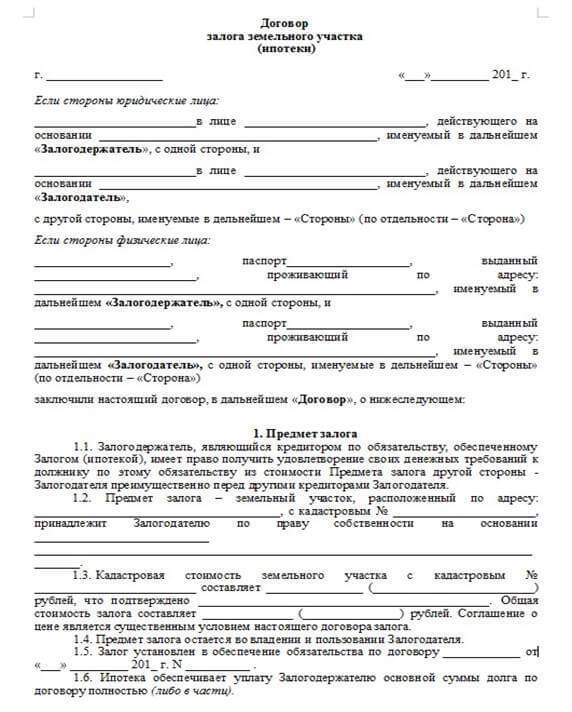

Предметом залога является земельный участок. В договоре указывается:

- кадастровый номер;

- адрес;

- площадь;

- категория земель, к которой относится участок;

- разрешённое землепользование;

- право, на котором участок принадлежит заёмщику (право собственности);

- иные характеристики (например, перечень подведённых коммуникаций).

Также стороны указывают стоимость, в которую был оценён участок. Цена устанавливается по согласованию между банком и заёмщиком, и не связана со сделкой купли-продажи участка.

Но обычно в соглашении указывается, что стоимость определена в соответствии с результатом экспертной оценки, указывается номер и дата составления отчёта, наименование экспертной организации.

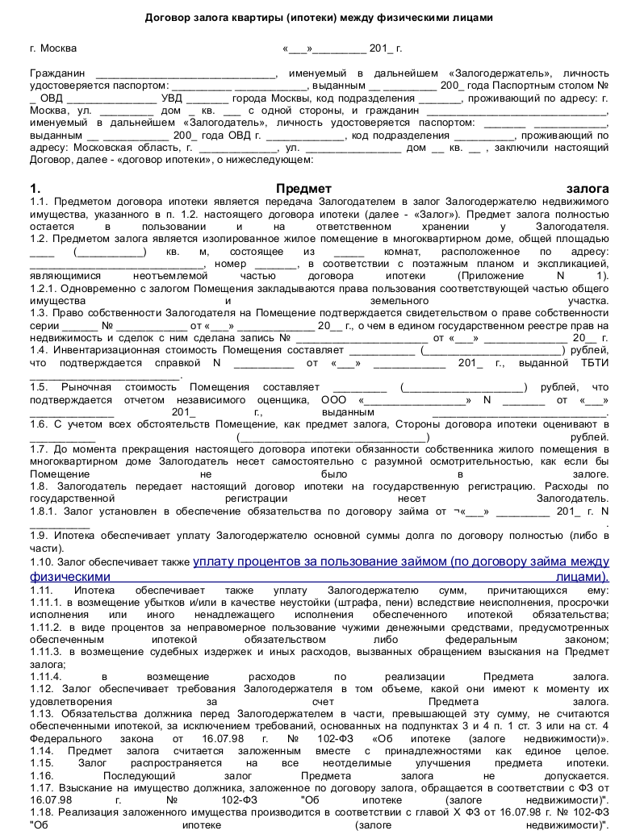

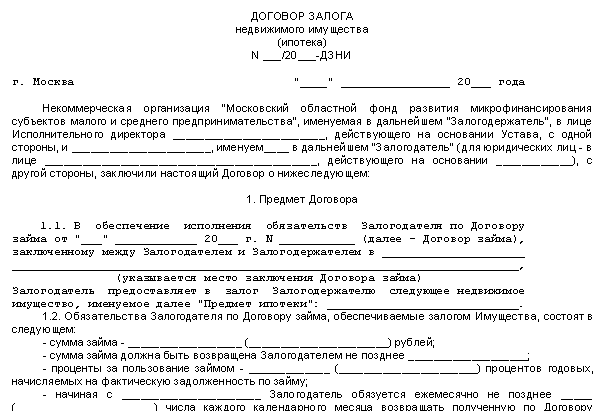

Обязательство, обеспеченное займом

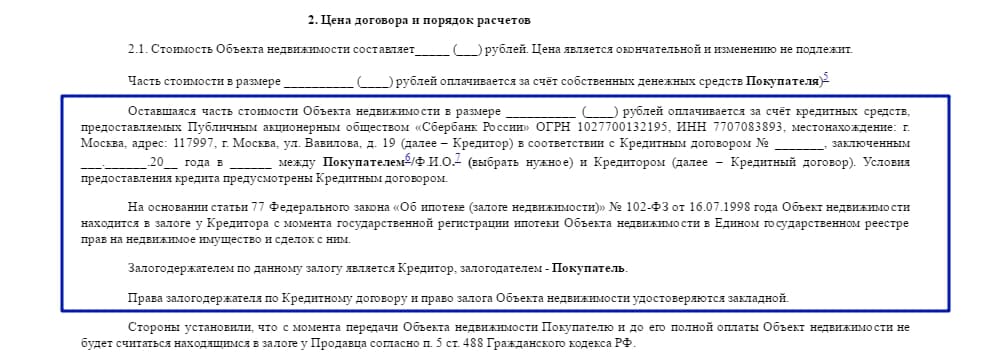

За счёт залога земельного участка обеспечивается денежный долг перед банком.

Поэтому в соглашении указывается:

- порядок предоставления займа (наличный или безналичный способ);

- общая сумма предоставленных средств;

- дополнительные платежи, которые также включены в тело кредита (комиссии за выдачу, плата за уменьшение процентной ставки и т.д.);

- процентная ставка;

- формула подсчёта ежемесячного платежа и его размер;

- способ возврата – перечисление на указанный счёт банка.

Порядок возврата денег обычно описывается в графике платежей, который оформляется отдельным приложением к договору.

В этом документе в табличном виде указывается:

- дата, не позднее которой должен быть перечислен платёж;

- размер взноса;

- остаток долга после перевода.

В договоре указывается число месяца, не позднее которого заёмщик должен перевести деньги.

Отдельно в соглашении указывается порядок зачисления средств, если клиент перевёл недостаточную сумму:

- списывается сумма убытков банка, понесённых в результате неисполнения договора;

- погашаются проценты по просроченному платежу;

- плановые проценты за пользование кредитом;

- основной долг;

- возмещение комиссионных расходов банка;

- неустойка.

В договоре указывается, может ли клиент провести досрочный возврат долга полностью или частично.

Обычно банки устанавливают некоторые ограничения:

- минимальная сумма досрочного погашения (например, от 50 000 рублей);

- предварительное письменное уведомление банка.

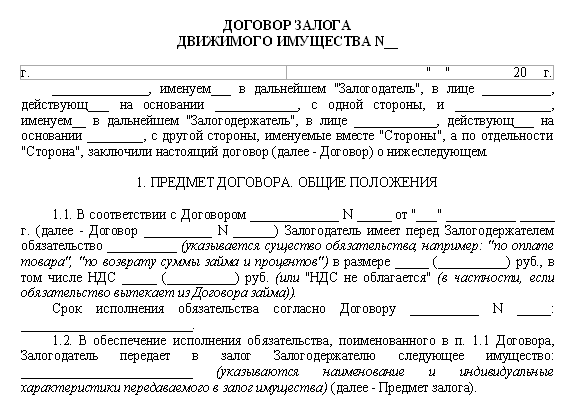

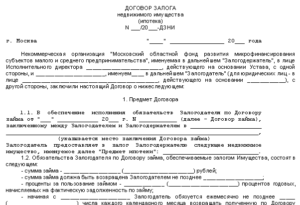

- Скачать бланк ипотечного договора на покупку земли

- Скачать образец ипотечного договора на покупку земли

Условия ипотеки Сбербанка на покупку земельного участка

Одним из немногих банков, которые предлагают лояльные условия получения ипотеки на землю, является Сбербанк России. При ипотечном кредитовании отсутствуют скрытые комиссии за выдачу кредита. Специальные программы предусмотрены для тех, кто получает заработную плату через Сбербанк.

Требования ипотечной программы «Загородная недвижимость» на земельный участок в Сбербанке:

- Процентная ставка. Проценты по кредиту зависят от длительности кредитования и суммы первого взноса, минимальная ставка – 9,2% для клиентов банка.

- Сумма. От 300 тыс. до 60 млн. рублей.

- Первый взнос. Не менее 25% от стоимости объекта, кредит не должен превышать 75% стоимости земельного участка.

- Срок кредитования. От 10 до 30 лет.

Требования к земле

Банки предпочитают выдавать ипотеку на ликвидные активы. Под ликвидностью земли следует понимать ее способность обращаться в деньги, то есть скорость продажи по рыночной цене.

На нее будет влиять:

- Местоположение земли.

- Экологическая безопасность района.

- Уровень спроса на рынке и прочие факторы.

Требования к земле, которая перейдет в залог банку:

- Земля должна быть предназначена под индивидуальное строительство жилых домов.

- Земля находится в рамках населенного пункта, или в пределах 100 км от города.

- На участок не наложены никакие ограничения, он не располагается в природоохранной зоне.

- Площадь участка составляет от 6 до 50 соток.

Мнение эксперта

Александр Николаевич Григорьев

Эксперт в области ипотеки с 10-летним стажем. Является руководителем отдела ипотеки в крупном банке, на счету более 500 успешно одобренных ипотечных кредитов.

Преимуществами при оценке земли будут: разветвленная дорожная схема, удачная транспортная развязка, развитая инфраструктура. Если к месту трудно добраться, хотя бы в один из сезонов года — стоимость земли снижается. Положительно влияют расположенные в пешей доступности магазины, развлекательные, учебные заведения. Дорого ценится земля в строящихся коттеджных поселках.

Хорошо, если к территории уже подведены инженерные коммуникации:

- Вода.

- Централизованные сточные системы канализации.

- Электричество.

- Газ.

Требования к заемщику

Банки обращают внимание не только на залоговое имущество, но и анализируют платежеспособность заемщика. Оформить ипотеку могут совершеннолетние и трудоспособные граждане

Минимально допустимый возраст для получения кредита – 21 год. Максимальный – не более 75 лет на момент окончания срока ипотеки.

Погашение долга обычно происходит путем внесения регулярных ежемесячных платежей. Их размер устанавливается в договоре. Поэтому у заемщика должны быть постоянные источники доходов.

Мнение эксперта

Александр Николаевич Григорьев

Эксперт в области ипотеки с 10-летним стажем. Является руководителем отдела ипотеки в крупном банке, на счету более 500 успешно одобренных ипотечных кредитов.

Супруги заявителей ипотеки выступают созаемщиками в обязательном порядке, если нет ограничений по брачному договору. Также дополнительно разрешено привлекать до 3-х физических лиц в качестве поручителей/созаемщиков. Ипотеку одобряют только гражданам РФ.

Необходимые документы

Чтобы купить земельный участок в ипотеку, необходимо собрать и представить в банк следующий пакет документов:

- Заполненную анкету на займ.

- Удостоверения личности – паспорта заемщика и поручителей.

- Согласие супруга, либо справка о том, что клиент не состоит на момент заключения ипотеки в браке, заверенная нотариусом.

- Брачный договор (при наличии).

- Разрешение органов опеки, если один из собственников залогового имущества – несовершеннолетний ребенок.

- Копию трудовой книжки.

- Справку о доходах за последние 12 месяцев – о полученной заработной плате, пенсии, декларацию о доходах индивидуального предпринимателя, или форму НДФЛ-2.

Документы по кредитуемому участку:

- Свидетельство о праве собственности/выписка из ЕГРН.

- Кадастровый паспорт.

Мнение эксперта

Александр Николаевич Григорьев

Эксперт в области ипотеки с 10-летним стажем. Является руководителем отдела ипотеки в крупном банке, на счету более 500 успешно одобренных ипотечных кредитов.

Кредитора может потребовать дополнительные документы, подтверждающие целенаправленность использования ипотеки. Документы с ограниченным сроком действия и нотариальное согласие от второго супруга можете предъявить непосредственно перед подписанием договора.

Все документы представляют в оригинале. Копии с бумаг снимают в банковском учреждении, их заверяют компетентные юристы.